Sorry, this entry is only available in Polish.

Category: Księgowość

Nowe przepisy dla przedsiębiorców weszły w życie – Ustawa o fundacji rodzinnej wspiera rodzinne biznesy

Zaczęły obowiązywać nowe przepisy dotyczące przedsiębiorców w Polsce. Główną zmianą jest wprowadzenie Ustawy o fundacji rodzinnej, która ma na celu wspieranie rodzinnych biznesów. Zmiany prawne mają usprawnić proces sukcesji w firmach rodzinnych i zapewnić długoterminowy rozwój tych przedsiębiorstw.

Z danych ministerstwa wynika, że ponad połowa istniejących firm rodzinnych ma trudności z sukcesją. Fundacja rodzinna staje się nowym narzędziem, umożliwiającym skuteczne planowanie sukcesji i ochronę majątku przed rozdrobnieniem. Ustawa przewiduje procedurę założenia fundacji rodzinnej poprzez złożenie oświadczenia u notariusza i przekazanie minimalnej kwoty 100 tys. zł na fundusz założycielski. Resort rozwoju i technologii zapowiada również kolejne zmiany dotyczące sukcesji firm, takie jak regulacje dotyczące zarządców sukcesyjnych i wspólnych reprezentantów współuprawnionych. Fundacja rodzinna ma ułatwić planowanie sukcesji, ochronę majątku, akumulację majątku oraz umożliwić rozsądne opodatkowanie.

Najważniejsze punkty z ustawy:

- Nowa ustawa dotyczy fundacji rodzinnej, która ma wspierać rodzinne biznesy.

- Celem zmian jest usprawnienie procesu sukcesji w firmach rodzinnych i zapewnienie długoterminowego rozwoju tych przedsiębiorstw.

- Ponad połowa istniejących firm rodzinnych ma problemy z sukcesją, dlatego zmiany są konieczne.

- Fundacja rodzinna umożliwia właściwe planowanie sukcesji i ochronę majątku przed rozdrobnieniem.

- Procedura założenia fundacji rodzinnej obejmuje złożenie oświadczenia u notariusza oraz przekazanie co najmniej 100 tys. zł na fundusz założycielski.

- Resort rozwoju i technologii pracuje nad kolejnymi zmianami dotyczącymi sukcesji firm.

- Fundacja rodzinna ma ułatwić planowanie sukcesji, ochronę majątku, akumulację majątku oraz umożliwić rozsądne opodatkowanie.

- Fundacja rodzinna nie ma nic wspólnego z fundacjami publicznymi, które działają na podstawie odrębnej ustawy.

Nowe przepisy dotyczące przedsiębiorców weszły w życie o północy 23.05.2023. Ustawa o fundacji rodzinnej ma na celu wspieranie rodzinnych biznesów w Polsce poprzez usprawnienie sukcesji w firmach rodzinnych. Zmiany mają rozwiązać problemy związane z sukcesją, z którymi boryka się ponad połowa firm rodzinnych. Fundacja rodzinna staje się nowym narzędziem, umożliwiającym właściwe planowanie sukcesji oraz ochronę majątku przed rozdrobnieniem.

Procedura założenia fundacji obejmuje składanie oświadczenia u notariusza oraz przekazanie minimalnej kwoty 100 tys. zł na fundusz założycielski. Resort rozwoju i technologii planuje również wprowadzenie dalszych zmian dotyczących sukcesji firm. Fundacja rodzinna ma ułatwić planowanie sukcesji, ochronę majątku, akumulację majątku oraz umożliwić rozsądne opodatkowanie. Ważne jest zaznaczenie, że fundacja rodzinna nie jest tożsama z fundacjami publicznymi, które działają na innych zasadach.

Stan na dzień 22.05.2023

→ Jeśli jesteś zainteresowany konsultacją lub ofertą – to zapraszamy do kontaktu z ekspertami FA Partners.

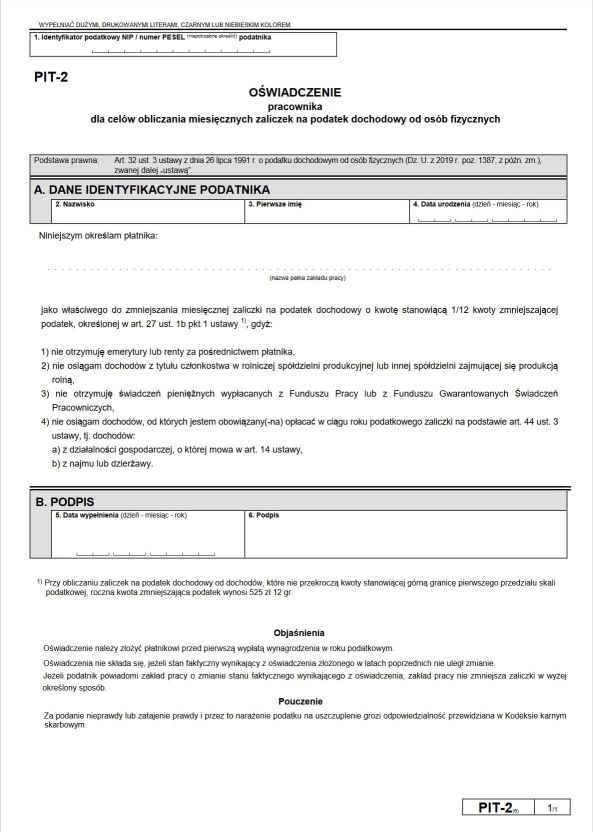

Oświadczenie PIT-2 w 2022 roku

Oświadczenie PIT-2 w 2022 roku

Od 1 stycznia 2022 r. obowiązuje nowe prawo rozliczania składki zdrowotnej, znoszące możliwość odliczania jej części od podatku – jak miało to miejsce dotychczas.

Jeżeli pracownik osiąga przychody z wynagrodzenia za pracę na etacie, może złożyć do pracodawcy wniosek o pomniejszenie kwoty zaliczki o 1/12 kwoty zmniejszającej podatek. Należy pamiętać, by deklaracja została złożona przed wypłatą pierwszego wynagrodzenia w danym roku kalendarzowym.

Kto powinien złożyć PIT – 2, a kto wstrzymać?

Więcej dowiesz się w artykule INFOR: “PIT-2 w 2022 roku – wyjaśnienia Ministerstwa Finansów” (09 stycznia 2022, 11:37)

→ Jeśli jesteś zainteresowany konsultacją lub ofertą – to zapraszamy do kontaktu z ekspertami FA Partners.

Zasady rozliczania wyjazdów służbowych – zobacz aktualne wytyczne

W wielu firmach wyjazdy służbowe są normą. Nie zawsze jednak pracownicy i pracodawcy wiedzą, jak dokładnie takie wyjazdy rozliczać. W artykule podpowiadamy, jakie koszty powinien zwrócić pracownikowi pracodawca. Wyjaśniamy też, jak prawidłowo rozliczyć zarówno krajowy, jak i zagraniczny wyjazd służbowy i jakie stawki diet oraz kilometrówek przysługują pracownikom.

Podróż służbowa zgodnie z definicją określoną w kodeksie pracy, to związany z wykonywaniem pracy wyjazd do innej miejscowości niż ta, w której znajduje się siedziba firmy, w której jesteśmy zatrudnieni. W podróż służbową może być oddelegowany każdy pracownik, który jest zatrudniony na podstawie umowy o pracę, umowy o dzieło oraz umowy zlecenie. W delegację można wysłać także członka stowarzyszenia i wolontariusza. W każdym z tych przypadków, w umowie należy zawrzeć stosowne przepisy dotyczące zasad odbywania podróży służbowych.

Podróż służbowa a oddelegowanie

Oddelegowanie polega na wysłaniu pracownika do wykonywania pracy w innym miejscu niż to, które zostało wskazane w umowie o pracę. Wiąże się to z czasową zmianą miejsca wykonywania pracy. W takim przypadku konieczne jest podpisanie aneksu do umowy, zmieniającego dotychczasowe zasady pracy. Pracownik, który został oddelegowany do innego miejsca pracy, nie ma prawa do pozyskania środków należnych z tytułu odbywania podróży służbowej. Co ważne, oddelegowanie charakteryzuje się także maksymalnym czasem jego trwania. Nie powinno ono bowiem trwać dłużej niż 3 miesiące w roku kalendarzowym – komentuje Anna Nowakowska-Madany, Managing Partner z Finance and Accounting Partners . Maksymalny czas trwania podróży służbowej nie jest określony, ale przyjmuje się, że podróż służbowa również nie powinna trwać dłużej niż 3 miesiące.

Zasady wysłania pracownika w podróż służbową

Dokumentem potwierdzającym wysłanie pracownika w podróż służbową jest polecenie wyjazdu służbowego, określające datę, cel i miejsce takiego wyjazdu. Wydawane jest ono przez pracodawcę. Pracownik, odmawiając wyjazdu służbowego, może narazić się na przykre konsekwencje. Co istotne, polskie prawo przyznaje kobietom w ciąży i rodzicom opiekującym się małym dzieckiem (do czwartego roku życia) prawo do odmowy udania się w podróż służbową.

Co wlicza się w koszty podróży służbowej?

W koszty podróży służbowej wliczają się nie tylko noclegi, posiłki i dojazdy, ale też koszty tamtejszej komunikacji miejskiej oraz wszelkie wydatki, które udokumentował pracownik na wyjeździe. Do takiego kosztu można wliczyć też np. bilet wstępu na konferencję. Pracownik, wybierając się w podróż służbową, ma obowiązek zbierania wszelkich rachunków i biletów po to, aby rozliczyć się z pracodawcą po powrocie. Co ważne, delegacja musi zostać rozliczona do 14. dnia od daty jej zakończenia.

Dieta w delegacjach krajowych

Dieta to kwota służąca pokryciu kosztów wyżywienia w czasie podróży służbowej. Należy się ona każdemu pracownikowi odbywającemu podróż służbową, jeśli tylko spełnione są konkretne warunki, które opisujemy poniżej.

Kwota pełnej diety krajowej wynosi w 2021r. 30 zł i naliczana jest za czas trwania podróży, od jej rozpoczęcia do zakończenia. I tak, dla podróży trwających mniej niż dobę:

- od 8 do 12 godzin – pracownikowi przysługuje połowa diety,

- więcej niż 12 godzin – pełna dieta.

W przypadku podróży służbowych trwających dłużej niż dobę, pracownikowi przysługuje pełna dieta za każdą kolejną dobę. Za niepełną dobę, do 8 godzin stosuje się połowę diety, a powyżej 8 godzin przysługuje dieta w pełnej wysokości.

Rozporządzenie Ministra Pracy i Polityki Społecznej z dnia 29 stycznia 2013 r. stanowi, że dieta może zostać pomniejszona w sytuacji, kiedy pracownikowi zapewniono częściowe wyżywienie:

- śniadanie – dieta obniżona o 25%,

- obiad – dieta obniżona o 50%,

- kolacja – dieta obniżona o 25%.

Oznacza to, że w sytuacji, kiedy w podróży służbowej pracownikowi zapewnione jest pełne wyżywienie (co najmniej 3 posiłki dziennie), zostaje on pozbawiony diety. Wówczas nie przysługuje mu również dieta za dzień wolny od pracy, który pracownik poświęcił na powrót do domu z podróży służbowej.

Dieta w delegacjach zagranicznych

W delegacjach zagranicznych wysokość diety zależy od kraju, do którego podróżujemy. Jednak za każdą dobę spędzoną w zagranicznej podróży służbowej, pracownikowi przysługuje dieta w pełnej wysokości. W przypadku niepełnych dób sprawa wygląda następująco:

- do 8 godzin – 1/3 diety zagranicznej,

- od 8 do 12 godzin – połowa diety zagranicznej,

- powyżej 12 godzin – dieta zagraniczna w pełnej wysokości.

Inaczej przedstawia się również kwestia wyżywienia. Nawet jeśli pracownikowi zapewniono całodzienne wyżywienie, to nadal przysługuje mu 25% diety zagranicznej. Jeśli pracownik ma wykupione tylko częściowe wyżywienie, to przysługuje mu:

- w przypadku śniadania – 15% diety,

- w przypadku obiadu – 30 % diety,

- w przypadku kolacji – 15% diety.

Rozliczenia hoteli w podróży krajowej

Pracownik przebywający w podróży służbowej uzyska zwrot środków za nocleg pod warunkiem, że ma on paragon lub fakturę potwierdzającą pobyt. Jeśli takiego dokumentu zabraknie, otrzyma on jedynie ryczałt za nocleg, którego wysokość wynosi 150% diety, czyli 45 zł. Co ważne, pracownik ma prawo do ryczałtu za nocleg jedynie w sytuacji, w której pobyt trwał co najmniej 6 godzin pomiędzy 21:00 a 7:00. Ryczałt przysługuje pracownikowi także w sytuacji, w której pracodawca nie zapewnia noclegu. Koszt jednej nocy w hotelu nie może przekraczać dwudziestokrotności diety, czyli 600 zł.

Rozliczenia hoteli w podróży zagranicznej

W tym przypadku zwrot kosztów noclegu również przysługuje pracownikowi w sytuacji, w której przedłoży on paragon/fakturę przedstawiającą koszty. Jeśli takiego paragonu nie będzie, pracownik może uzyskać jedynie 25% limitu ryczałtu za nocleg. Dodajmy też, że ryczałt ten zależy od destynacji. Dla każdego kraju narzucony jest też inny limit kosztów noclegu.

Koszty transportu w delegacji krajowej

Pracodawca w poleceniu wyjazdu służbowego określa środek transportu, którym ma dotrzeć na miejsce pracownik. Jeśli zmiana nastąpi z woli pracownika (tzn. bez ważnego powodu), pracodawca ma prawo nie zwrócić mu kosztów transportu. Zwrot kosztów transportu odbywa się na podstawie faktur i rachunków, które pracownik przedstawia po powrocie. W razie, gdy takich dowodów zabraknie, przysługuje mu tylko 20% diety za każdą rozpoczętą dobę podróży. Jeśli natomiast pracownik nie poniósł żadnych kosztów dojazdu, wówczas nie przysługuje mu nawet ryczałt.

Pracownik może także wybrać się w podróż służbową prywatnym samochodem lub samochodem firmowym. Taka podróż jest wówczas rozliczana na podstawie faktur za paliwo. Całość kosztów utrzymania samochodu określana jest mianem tzw. kilometrówki, czyli ewidencji przebiegu pojazdu. Obowiązują w tym przypadku następujące stawki:

- samochód osobowy o pojemności do 900 cm3 – 0,5214 zł,

- samochód osobowy o pojemności powyżej 900 cm3 – 0,8358 zł.

Koszty transportu w delegacji zagranicznej

W przypadku zagranicznych podróży służbowych obowiązują analogiczne zasady rozliczania co w przypadku delegacji krajowych. Pracownikowi, który odbywa podróż służbową, przysługuje ryczałt na pokrycie wydatków związanych z przejazdami. Ma on wysokość jednej diety w miejscowości, do której ma się udać lub miejscowości, w której korzystał on z noclegu. Co więcej, pracownikowi przysługuje także ryczałt za korzystanie z transportu miejskiego w delegacji zagranicznej. Jego stawka to 10% diety za każdą rozpoczętą dobę takiej podróży. Co ciekawe, ta zasada nie obowiązuje w przypadku pracowników, którzy zagraniczną podróż służbową odbywają samolotem.

Krajowe wyjazdy służbowe – przydatne informacje

Pracodawca może także przed wyjazdem służbowym wręczyć pracownikowi zaliczkę. Wyliczana jest ona na podstawie przewidywanych kosztów takiej podróży. Po powrocie pracownik ma 14 dni na rozliczenie się z zaliczki. Oznacza to, że konieczne jest przedstawienie dokładnego zestawienia wydatków wraz z przedstawieniem faktur, paragonów, biletów itd.

Pracownik powinien pamiętać, że przychód z tytułu podróży służbowej nie jest opodatkowany. Dzieje się tak, ponieważ należności z tytułu wyjazdu służbowego nie mają charakteru przysporzenia majątkowego. Natomiast dla pracodawców kosztami podatkowymi są wszelkie należności, które wypłacił on pracownikowi w ramach podróży służbowej.

Rozliczenie podróży służbowej

Na rozliczeniu podróży służbowej powinny znaleźć się następujące informacje:

- imię i nazwisko pracownika odbywającego podróż służbową oraz zajmowane przez niego stanowisko,

- cel podróży i miejsce wyjazdu (z nazwą miejscowości docelowej),

- liczba godzin i dni, podczas których pracownik będzie przebywał w delegacji,

- przewidywane daty i godziny wyjazdu i powrotu,

- stawka i wartość przysługujących pracownikowi diet (krajowych lub zagranicznych),

- informacja o tym, z jakich środków transportu będzie korzystał pracownik w czasie podróży służbowej,

- suma poniesionych kosztów.

Do rozliczenia podróży służbowej należy dołączyć dokumenty, które będą potwierdzały poniesienie tych wszystkich wydatków – faktury, paragony itd. Jeśli nie udało się uzyskać takiego dokumentu, to pracownik powinien złożyć stosowne oświadczenie, w którym udokumentuje wydatki i określi powód, dla którego było to niemożliwe.

Wyjazdy służbowe to częste zjawisko w wielu firmach. Wielu pracowników i pracodawców wciąż jednak nie do końca zna zasady ich rozliczania. Będąc pracownikiem wybierającym się w podróż służbową, musimy pamiętać o udokumentowaniu wszelkich ponoszonych przez nas kosztów, tak aby po powrocie z wyjazdu uzyskać ich zwrot. W przeciwnym razie może nas czekać niemiła niespodzianka i zwrot znacznie mniejszej kwoty. Jako pracodawca powinniśmy z kolei pamiętać o dopilnowaniu, aby wszelka dokumentacja dotycząca wysłania pracownika w podróż służbową, czy to krajową, czy zagraniczną, została uzupełniona i skompletowana. Jest to konieczne, aby prawidłowo rozliczyć i zaksięgować wyjazd.

Jeśli potrzebujesz wsparcia w prowadzeniu księgowości i finansów Twojej firmy – zapraszamy do kontaktu. Zespół FA Partners składa się z doświadczonych specjalistów, którzy świadczą usługi dla firm jednoosobowych, spółek prawa handlowego i organizacji pozarządowych. Jesteśmy do Twojej dyspozycji!

Jak zmieniła się i zmieni płaca minimalna w 2023r

Nowe poziomy płacy minimalnej w 2023 roku

Posiadanie własnego przedsiębiorstwa to nie tylko zarobki. Czekają nas również różnego rodzaju podatki – między innymi związane z zatrudnieniem pracowników. Należy regularnie sprawdzać obowiązujące prawa. Obecnie co roku zmieniana jest płaca minimalna. W 2022 roku wynosiła ona 19,70 złotych brutto. Niewiele osób jednak wie, że w 203 roku roku jest na zupełnie innym poziomie. Jednak to nie wszystko.

Chcesz dowiedzieć się więcej? Wszystkiego dowiesz się w dzisiejszym artykule – stawki płacy minimalnej w 2023 roku.

Czy warto zatrudniać księgową?

Księgowa to osoba, która tak naprawdę jest fundamentem całej firmy. Stanowisko to znajdziemy w ogromnych korporacjach, ale również w małych firmach – nawet tych jednoosobowych, na przykład na umowę B2B. Księgowa to osoba, która zajmuje się wszystkim, co jest związane z prowadzeniem ksiąg rachunkowych podmiotów gospodarczych oraz różnego rodzaju płatnościami i podatkami. W zależności od wielkości oraz charakteru przedsiębiorstwa, obowiązki osoby na tym stanowisku mogą być różne. Również zależy to od wynagrodzenia oraz wspólnych ustaleń z właścicielem. Do standardowych, ale też i najważniejszych obowiązków na stanowisku księgowej należą:

– prowadzenie ewidencji przychodów i kosztów podatkowych,

– wypełnianie i wysyłanie deklaracji podatkowych, a także informacji podatkowych przedsiębiorcy,

– rozliczanie podatku VAT,

– wystawianie i księgowanie faktur VAT,

– ewidencjonowanie zdarzeń gospodarczych,

– rozliczanie projektów, przetargów itp.,

– wyliczanie i odprowadzanie do Zakładu Ubezpieczeń Społecznych składek ubezpieczeniowych za przedsiębiorcę i zatrudnianych przez niego pracowników,

– dokonywać wypłaty wynagrodzenia pracowników i elementów pozapłacowych

– wykonywanie obowiązków w terminie

Jednakże warto wiedzieć, że praca księgowego to nie tylko papierkowa robota – bo tak mogłoby się wydawać. Na tym stanowisku ponoszona jest wielka odpowiedzialność. Za zachowania sprzeczne z przepisami prawa, jakich dopuszcza się świadomie podczas pracy mogą grozić nawet 2 lata więzienia. Ustawa o rachunkowości wskazuje, że księgowy, który nie ma władzy kierowniczej w danej jednostce, może ponosić odpowiedzialność karną gdy dopuści się przestępstwa przeciwko przepisom ustawy. Dlatego też jeżeli planujemy pracować na stanowisku księgowej – warto znać te przepisy.

Jedną z istotnych spraw, które należą do obowiązków księgowej jest dokonywanie wypłat pracowników. Wiąże to się również z umowami i wypełnianiem zeznań podatkowych na początku każdego roku. Jest to żmudna praca, jednak dla osoby doświadczonej nie będzie to ciężki temat. Osoba na stanowisku księgowego powinna znać między innymi aktualne stawki jeżeli chodzi o stawkę minimalną, które wprowadzane są co roku. Jeśli interesuje Ciebie współpraca z naszą firmą księgową – zapraszamy do zapoznania się z naszą oferta.

Czy warto zatrudniać księgową?

Zdecydowanie tak. Księgowa to osoba, która zna się na wszelkich zawiłościach prawa podatkowego i jest w stanie pomóc w wielu sytuacjach. Nie próbuj samodzielnie rozliczać się z fiskusem – natłok obowiązków może sprawić, że zapomnisz i ważnych płatnościach i obowiązkach, o których księgowa z pewnością by pamiętała.

Skontaktuj się z nami lub zadzwoń, jeśli jesteś zainteresowany współpracą z naszym biurem rachunkowym.

Zmiana płacy minimalnej 2023

Ostatnimi czasy co roku następuje zmiana płacy minimalnej. Jest to działanie celowe, gdyż rząd zapewnia, że do 2024 roku płaca minimalna będzie wynosiła 4000 złotych

W 2023 nastąpi pewnego rodzaju rewolucja – podwyżki będą aż dwie. Od 1 stycznia podwyżka płacy minimalnej będzie stosunkowo wysoka – miesięczne wynagrodzenie będzie wynosić aż 3490 złotych brutto, a w stosunku godzinowym 22,80 złotych brutto. Jest to podwyżka w wysokości 3 złotych brutto za godzinę. Warto jednak pamiętać o kolejnej podwyżce. Od 1 lipca 2023 roku płaca minimalna wynosić będzie 3600 złotych brutto, co daje nam 23,50 złotych brutto za godzinę. W porównaniu do poprzednich lat jest to bardzo duża podwyżka. Jest to prawdopodobnie związane z rosnącą w naszym kraju inflacją.

Płaca minimalna a pracodawca

Jeśli jesteś pracodawcą, to z pewnością interesuje cię kwestia płacy minimalnej. Będzie ona kilkaset złotych brutto wyższa niż w roku 2022. Dlatego też warto o tym pamiętać, jeżeli nie chcemy mieć problemów – przede wszystkim z Państwową Inspekcją Pracy. Jak tego dokonać w sposób legalny? W przypadku umowy o pracę bądź zleceniu wystarczy, że kilka dni przed rozpoczęciem nowego roku podpiszemy aneks, który dołączymy do wcześniej wspomnianych dokumentów. Co powinno się tam znaleźć? Przede wszystkim dane pracownika oraz pracodawcy lub firmy, informacja o podniesieniu stawki godzinowej bądź miesięcznej oraz podpisy obu stron. Wzór aneksu znajdziesz bez problemu w internecie.

Warto pamiętać także o osobach, które w tym roku otrzymują kwotę powyżej płacy minimalnej, jednak w przyszłym roku będzie ona na równi z osobami, które zarabiają najmniej. Tacy pracownicy mogą czuć się niedocenieni, gdyż będą otrzymywać wypłatę w takiej samej wysokości, jak ktoś dopiero zatrudniony. W takim przypadku warto wyjść naprzeciw oczekiwaniom i podnieść wynagrodzenie również u takich osób. Prawidłowym zachowaniem jest, aby stawka godzinowa była większa przynajmniej o taką samą kwotę w porównaniu do płacy minimalnej jak w poprzednim roku. Jest to częsty przypadek w firmach. Taki niedoceniony pracownik może chcieć odejść ze stanowiska w poszukiwaniu lepszego wynagrodzenia. Warto zwrócić uwagę na te kwestie. Dobrze, jeśli regularnie sprawdzamy rynek pracy oraz podwyższamy stawki zgodnie z panującymi trendami. W taki wypadku pracownicy będą czuli się docenieni i z pewnością nie ich nie stracisz.

Zmiana firmy księgowej w 2023 roku – podsumowanie

Podsumowując, warto posiadać w swojej firmie osobę, która będzie znała wszystkie przepisy związane z podatkami oraz regularnie aktualizowała swoją wiedzę. Księgowa to bardzo ważna osoba w każdej firmie. Pomoże nam we wszystkich sprawach związanych z płatnościami. Jeżeli nie będziemy przestrzegać prawa – nawet nieświadomie, to mogą grozić nam konsekwencje finansowe bądź też karne. Warto znać i aktualizować swoją znajomość prawa, gdyż jego brak może zaszkodzić. Ważną rzeczą, która regularnie co roku ulega podwyższeniu jest płaca minimalna. Pamiętaj, że jeśli jesteś pracodawcą, to warto uwzględnić podnoszącą się płacę minimalną w swoim budżecie na następny rok. Jeśli posiadasz w firmie na przykład osoby studiujące lub pracujące za kwotę minimalną, to będą one zarabiały 3 złote więcej – w całym miesiącu jest to nawet 500 złotych! W przypadku jednej osoby jest to niewielka zmiana, jednakże gdy tych osób jest więcej – może wyniknąć z tego duża kwota.

Składki ZUS członka zarządu – co się zmienia w 2022r?

Składki ZUS członka zarządu. Co się zmienia w 2022r.?

Do końca 2021 roku na wynagrodzenie członków zarządu nałożony był jedynie podatek dochodowy od osób fizycznych. Nowy Ład, który wszedł w życie z początkiem 2022 i wywrócił życie wielu przedsiębiorców do góry nogami, wprowadził również zmiany w oskładkowaniu wynagrodzeń członków zarządu. Przeczytaj artykuł, aby dowiedzieć się, co się zmieniło i kto zapłaci składkę ZUS.

Nowy Ład a składki ZUS członków zarządu

Członkowie zarządu wykonują swoje obowiązki na różnych zasadach. Przepisy dopuszczają zatrudnienie członka zarządu na podstawie umowy o pracę lub umowy cywilnoprawna. Co więcej, każdy członek zarządu może pełnić swoje funkcje nieodpłatnie albo pobierać za swoją pracę stosowne wynagrodzenie. Obowiązki pełnione przez członków zarządu pobierających wynagrodzenie pełnione są na mocy aktu powołania do pełnienia swojej funkcji. Do końca 2021 roku członkowie zarządu pobierający wynagrodzenie mieli wyłącznie obowiązek opłacania podatku dochodowego od osób fizycznych, przy jednoczesnej możliwości zastosowania miesięcznych ryczałtowych kosztów uzyskania przychodów w wysokości 250 zł.

Wraz z początkiem 2022 roku i wprowadzeniem Nowego Ładu, zmianie uległy zasady rozliczania wynagrodzeń przez członków zarządu pełniących odpłatną funkcję na mocy uchwały powołania. Od 1 stycznia wynagrodzenie członka zarządu oskładkowane jest składką zdrowotną w wysokości 9% od kwoty wynagrodzenia brutto. Wysokość składki zdrowotnej jest potrącana z wynagrodzenia członka zarządu i opłacana przez podmiot wypłacający mu wynagrodzenie, czyli spółkę.

W praktyce nowe przepisy oznaczają więc niższe wynagrodzenie członków zarządu. Warto zaznaczyć, że ta zmiana dotyczy nie tylko członków zarządu i prokurentów w polskich spółkach, ale przepisy Nowego Ładu dotykają również zatrudnionych w spółkach zagranicznych pod warunkiem, że podlegają oni polskiemu prawodawstwu. Dodatkowo, na obcokrajowców zatrudnionych w polskich spółkach także nałożony jest obowiązek opłacania składki zdrowotnej, bowiem oni też podlegają polskiemu prawodawstwu.

Obowiązkowe objęcie członka zarządu składką zdrowotną

Obowiązkowe objęcie członka zarządu składką zdrowotną oznacza w praktyce, że osoba pełniąca funkcję członka zarządu lub prokurenta ma obowiązek opłacania ubezpieczenia zdrowotnego aż do momentu wygaśnięcia aktu powołania do pełnienia swojej funkcji. Obowiązek zgłoszenia członka zarządu do ubezpieczenia zdrowotnego ma podmiot wypłacający wynagrodzenie, czyli spółka.

Czy składka zdrowotna w 2022 będzie odliczana od podatku?

Złą wiadomością dla wszystkich zatrudnionych w spółkach jest fakt, iż składki na poczet ubezpieczenia zdrowotnego nie będzie można odliczyć od podatku – wartość podatku pozostanie taka sama. Konieczność opłacania składek zdrowotnych wiąże się więc z otrzymywaniem niższego wynagrodzenia przez członków zarządu i prokurentów.

Czy można obniżyć składkę zdrowotną?

Polskie prawo przewiduje możliwość obniżenia składek zdrowotnych, np. w sytuacji, w której roczne dochody podatnika pełniącego funkcję członka zarządu lub prokurenta nie przekraczają kwoty wolnej od podatku (w 2022 roku wysokość kwoty wolnej od podatku to 30 000 zł). Aby obniżyć składkę ZUS, należy złożyć wniosek o jej obniżenie w obrębie każdego roku podatkowego – raz złożony wniosek nie wystarczy.

Podsumowując, wraz z początkiem 2022 roku każdy członek zarządu otrzymujący wynagrodzenie zobowiązany jest do odprowadzania składki zdrowotnej aż do momentu wygaśnięcia aktu powołania do pełnionej przez niego funkcji, a obowiązek rejestracji podatnika jako płatnika składek oraz regulowania zobowiązań ma podmiot wypłacający wynagrodzenie. W praktyce nowe przepisy wprowadzone przez Nowy Ład oznaczają niższe wynagrodzenie dla członków zarządu.

Potrzebujesz więcej informacji? Zapraszamy do kontaktu:

Zmiana rezydencji podatkowej

Częste zmiany w prawie podatkowym nie sprzyjają przedsiębiorcom, którzy zmuszeni są do płacenia coraz wyższych podatków. Wysokie opłaty sprawiają, że Polacy coraz częściej zastanawiają się nad emigracją, przenoszeniem firm za granicę i zmianą rezydencji podatkowej. W artykule wyjaśniamy, na czym polega zmiana rezydencji podatkowej i kto może skorzystać z tego rozwiązania.

Na czym polega zmiana rezydencji podatkowej?

Zgodnie z polskim prawem, za rezydenta podatkowego uznaje się osobę fizyczną, której miejsce zamieszkania znajduje się w Polsce. Definicję miejsca zamieszkania do celów podatkowych określa z kolei art. 3 ust. 1a ustawy PIT. Zgodnie z nią, osoba fizyczna ma miejsce zamieszkania w Polsce, jeśli spełnia jeden z dwóch warunków:

- posiada na terytorium Polski centrum interesów osobistych lub gospodarczych (ośrodek interesów życiowych)

lub - przebywa na terytorium Polski dłużej niż 183 dni w roku podatkowym (kalendarzowym).

Wystarczy spełnienie chociażby jednego z tych dwóch warunków, aby podatnik został uznany za osobę, która ma miejsce zamieszkania na terytorium Polski. Oba kryteria rozpatrywane są niezależnie od siebie, co oznacza, że Polak, który wyprowadzi się z kraju (np. w celach zarobkowych) może nie uzyskać zgody na zmianę rezydencji podatkowej, bowiem centrum jego interesów życiowych może znajdować się z Polsce.

Jak to wygląda w praktyce?

Stosunkowo prostym do zweryfikowania kryterium jest przebywanie podatnika na terytorium Polski nie dłużej niż 183 dni w roku podatkowym. Oczywiście konieczne jest odpowiednie udokumentowanie tego faktu w odpowiedni sposób – w tym celu wystarczą bilety lotnicze, umowy najmu nieruchomości, umowy o pracę, a w przypadku osób, które posiadają w Polsce nieruchomości i wynajmują je innym – stosowne umowy najmu, bowiem mogą one przemawiać na korzyść podatnika.

Nieco bardziej skomplikowany jest proces weryfikacji centrum interesów osobistych. Pojęcie to oznacza miejsce powiązań osobistych, a więc występowania więzi rodzinnych oraz towarzyskich, a także podejmowanie różnego rodzaju aktywności, m.in. sportowej oraz kulturalnej.

Najczęściej jednak uznaje się, że centrum interesów życiowych w Polsce występuje, jeśli w kraju pozostał współmałżonek lub dzieci podatnika. Jeśli cała rodzina przeprowadzi się do innego kraju, wówczas przeniesione zostaje również centrum interesów osobistych i zmiana rezydencji podatkowej staje się oczywista.

A co w przypadku osób żyjących samodzielnie? W tej sytuacji sprawdza się, gdzie podatnik prowadzi gospodarstwo domowe i bierze aktywny udział w życiu społecznym, kulturalnym itd., a więc pod uwagę brane są wszelkie powiązania z krajem emigracji.

Niezwykle istotnym kryterium jest również centrum interesów gospodarczych, czyli miejsce głównego źródła dochodów oraz inne zobowiązania, takie jak posiadane nieruchomości, zaciągnięte kredyty i inne zobowiązania, a także posiadanie konta bankowego.

Co oznacza bycie rezydentem podatkowym w Polsce?

Posiadanie statusu rezydenta podatkowego oznacza, że na osobę fizyczną nałożony jest nieograniczony obowiązek podatkowy. Taki obowiązek jest równoznaczny z tym, że podatnik ma obowiązek odprowadzania podatków zarówno od dochodów, które uzyskał w Polsce, jak i od przychodów uzyskanych za granicą. O tym, czy podatnik zapłaci w Polsce podatek od przychodów uzyskanych za granicą decyduje to, jaką umowę o unikaniu podwójnego opodatkowania podpisała Polska z krajem, w którym pracuje podatnik. Ku niezadowoleniu wielu polskich podatników, większość umów zawiera niekorzystne sposoby rozliczania przychodu uzyskanego za granicą, wskutek czego konieczne jest opłacenie podatków w dwóch krajach.

Jak zgłosić zmianę rezydencji podatkowej?

Do zmiany rezydencji podatkowej konieczne jest uzyskanie statusu rezydenta podatkowego w innym państwie. Tego typu procedura nie jest zbyt trudna – każdy kraj cieszy się z nowych podatników, którzy chcieliby zasilić budżet państwa. Z tego samego powodu Polska niechętnie rozstaje się ze swoimi podatnikami. Żeby przestać być polskim rezydentem podatkowym, należy nie spełniać obu kryteriów określających miejsce zamieszkania, nie wystarczy bowiem samo posiadanie certyfikatu rezydenta podatkowego w innym kraju.

Zmianę miejsca zamieszkania do celów podatkowych należy zgłosić w urzędzie skarbowym. Zarówno osoby fizyczne nieprowadzące działalności gospodarczej, jak i przedsiębiorcy, mają obowiązek poinformowania urzędu skarbowego o zmianie rezydencji podatkowej poprzez formularz ZAP-3.

Zmiana rezydencji podatkowej w trakcie roku podatkowego

Definicja miejsca zamieszkania dokładnie określa, że osoba fizyczna ma miejsce zamieszkania w Polsce, jeśli przebywa na terytorium kraju dłużej niż 183 dni w roku kalendarzowym. A więc polski podatnik, który spędził w Polsce co najmniej 183 dni, zostanie uznany tutaj za rezydenta podatkowego za cały rok.

Jednak w sytuacji, w której podatnik wyjechał z Polski (a w domyśle przeniósł za granicę również ośrodek swoich interesów życiowych) i uzyskał status rezydenta podatkowego w kraju emigracji, możliwe jest uniknięcie podwójnego opodatkowania pod warunkiem, że Polska podpisała z państwem, do którego wyemigrował podatnik, umowę o unikaniu podwójnego opodatkowania. Wówczas podatnik podlega w Polsce nieograniczonemu obowiązkowi podatkowemu wyłącznie do dnia wyjazdu z kraju. Jeśli jednak podatnik nie posiada certyfikatu rezydencji podatkowej w kraju, do którego wyjechał, to podlega nieograniczonemu obowiązkowi podatkowemu w Polsce za cały rok podatkowy.

Czy można być rezydentem podatkowym w dwóch państwach?

Możliwe są sytuacje, w których podatnik otrzymuje status rezydenta podatkowego w innym państwie, a jednocześnie wciąż uznawany jest za polskiego rezydenta podatkowego. Wówczas mamy do czynienia z podwójną rezydencją podatkową. Jeśli podatnik posiada miejsce zamieszkania w dwóch krajach, to miejsce zamieszkania do celów podatkowych ustalane jest na podstawie umowy o unikaniu podwójnego opodatkowania, która podpisana jest pomiędzy Polską a krajem emigracji podatnika.

Na stronie Ministerstwa Finansów można odnaleźć objaśnienia dotyczące rezydencji podatkowej i zakresu podatkowego osób fizycznych w Polsce. Zgodnie z tymi objaśnieniami, w sytuacji, w której podatnik ma miejsce zamieszkania na terenie dwóch krajów, pomiędzy którymi została zawarta umowa o unikaniu podwójnego opodatkowania, kraj rezydencji podatkowej ustalany jest na podstawie następujących zasad:

- jeśli miejsce zamieszkania podatnika znajduje się w dwóch państwach – za kraj rezydencji podatkowej uznajemy państwo, które jest ośrodkiem interesów życiowych podatnika;

- jeśli nie można ustalić, w którym kraju znajduje się ośrodek interesów życiowych podatnika lub jeśli podatnik nie posiada stałego miejsca zamieszkania – za kraj rezydencji podatkowej uznajemy kraj, w którym podatnik zwykle przebywa;

- jeśli podatnik przebywa zazwyczaj w obu państwach lub w żadnym z nich – za kraj rezydencji podatkowej uznajemy państwo, którego jest obywatelem;

- jeśli podatnik jest obywatelem obu państw lub żadnego z nich – strony umowy ustalają miejsce rezydencji podatkowej na drodze wzajemnego porozumienia.

Zmiana rezydencji podatkowej pozwala na pozbycie się podwójnego opodatkowania. Należy jednak pamiętać, że Polska niechętnie rozstaje się ze swoimi podatnikami i aby bezproblemowo zmienić rezydencję podatkową, warto skrupulatnie dokumentować wszelkie dokumenty i rachunki, których może od podatnika wymagać urząd skarbowy.

Skontaktuj się z nami lub zadzwoń, jeśli jesteś zainteresowany doradztwem podatkowym.

Zasady rozliczania podatku VAT w ramach tzw. pakietu e-commerce

Jakich zmian mogą spodziewać się przedsiębiorcy prowadzący sprzedaż w modelu e-commerce?

Polskie przedsiębiorstwa działające w sektorze e-handlu coraz chętniej wykorzystują duże platformy handlowe, tzw. marketplace w swojej działalności. Zarówno polskie Allegro, jak i międzynarodowy Amazon dają możliwość sprzedaży towarów w Polsce, ale również poza granicami kraju. Tutaj z pomocą ma przyjść nowe rozwiązanie w zakresie rozliczania podatku VAT w ramach tzw. pakietu e-commerce. Jest to pakiet skierowany do sprzedawców, którzy handlują z osobami prywatnymi będącymi obywatelami Unii Europejskiej. Jakich zmian mogą spodziewać się przedsiębiorcy prowadzący sprzedaż w modelu e-commerce?

Chcąc skorzystać z tego rozwiązania i rozpocząć sprzedaż towarów w UE w uproszczonej formie, trzeba pamiętać o kilku zasadach. Poniżej zostaną zaprezentowane wszystkie korzyści wynikające z tej procedury. Trzeba też pamiętać, że korzystanie z uproszczonego rozliczania podatku VAT w ramach VAT OSS (tzw. punkt kompleksowej obsługi, one stop shop) nie jest obligatoryjne. Mogą się na nie zdecydować jedynie przedsiębiorcy, dla których takie rozwiązanie jest korzystne.

Wdrożenie procedury VAT OSS. Jakie zasady obowiązują jednoosobową działalność gospodarczą?

Procedura VAT OSS weszła w życie 1 lipca 2021 roku. Spowodowała ona, że sprzedaż towarów na rzecz osób prywatnych została uproszczona pod względem podatkowym. Jest to szczególnie użyteczne dla przedsiębiorstw prowadzących sprzedaż przez Allegro lub Amazon. Co ciekawe, z prostszego rozliczania podatku VAT od sprzedaży towarów mogą korzystać zarówno płatnicy podatku, jak i osoby, które nie są płatnikami podatku VAT.

Ważną zasadą jest limit sprzedaży, którego nie można przekroczyć, chcąc korzystać z unijnej procedury VAT OSS. Wynosi on 10 000 euro dla rocznej sprzedaży towarów do wszystkich krajów Unii Europejskiej. Po jej przekroczeniu uproszczona procedura nie ma już zastosowania. Zatem jeżeli przedsiębiorstwo ma dużą sprzedaż zagraniczną, to nie będzie mogło z niej skorzystać.

Kto może skorzystać z uproszczonej procedury VAT OSS?

Korzystanie z VAT OSS jest dobrowolne i jest kierowane do wszystkich przedsiębiorców prowadzących działalność polegającą na sprzedaży towarów w Unii Europejskiej. Takie rozwiązanie jest szczególnie korzystne dla jednoosobowych działalności gospodarczych, które przeważnie nie uzyskują wysokich kwot ze sprzedaży zagranicznej poprzez Allegro lub Amazon. Aby zarejestrować się do VAT OSS, trzeba złożyć odpowiedni formularz w formie elektronicznej. Więcej informacji znajdziesz na tej stronie internetowej. Warto pamiętać, że korzystając z tej unijnej procedury, organem właściwym do rozliczeń podatku będzie Drugi Urząd Skarbowy Warszawa-Śródmieście.

Ważne jest też, że deklaracja musi być podpisana podpisem kwalifikowanym, a nie profilem zaufanym. Nie każdy przedsiębiorca posiada taki podpis, więc możliwe jest ustanowienie pełnomocnika. Jest to jednak usługa płatna i wymaga złożenia dodatkowej deklaracji. Z pewnością jest to pewne utrudnienie, ale korzyści płynące z rejestracji mogą być dużo większe.

Korzyści rozliczania podatku VAT w ramach pakietu e-commerce

Podstawową zaletą rejestracji w unijnej procedurze VAT OSS jest prostota rozliczeń podatku VAT. Szczególnie jednoosobowe działalności gospodarcze często nie mają wiedzy w zakresie płatności VAT w innych krajach UE. W takim wypadku procedura VAT OSS jest odpowiedzią na kłopoty z prawidłowym opłaceniem podatku, ponieważ dzięki niej wszystkie podatki są rozliczane w jednym kraju. Oczywiście jeśli prowadzisz firmę e-commerce i szukasz profesjonalnego wsparcia w zakresie księgowości Twojej firmy – nawet jeśli działasz poza granicami Polski – zespół FA Partners jest do Twojej dyspozycji!

Poza prostszym systemem dla przedsiębiorców zyskują oni realny zysk finansowy, który polega na zmniejszeniu wymagań biurokratycznych. Dzięki temu godziny zaoszczędzone na sporządzaniu deklaracji dla każdego kraju, do którego realizowana była sprzedaż, można wykorzystać na działalność operacyjną i marketingową. Dzięki jednej deklaracji zmniejsza się również ryzyko popełnienia błędu i konieczności korygowania wysyłanych zestawień.

Jak należy rozliczać podatek VAT na nowych zasadach w ramach pakietu e-commerce?

W ramach pakietu e-commerce sprzedawca np. na Allegro lub Amazonie zobowiązany jest do ustalenia poprawnej stawki VAT dla każdego kraju członkowskiego Unii Europejskiej. Wystawiane faktury nie są jednak dołączane do pliku JPK_V7, a do innej deklaracji (VIU_DO). Dzięki wysłaniu jej do poprawnego Urzędu Skarbowego możesz ująć całość sprzedaży w jednej deklaracji i rozliczyć się poprawnie w jednym kraju. Sprawdź również formularze elektroniczne VAT na stronie podatki.gov

Należy pamiętać, że deklarację VIU_DO składa się kwartalnie, więc to także optymalizuje ilość związanej z nią pracy. Dodatkowo trzeba pamiętać, że przewalutowanie na PLN powinno być wykonane według kursu EBC na ostatni dzień rozliczeniowy.

Potrzebujesz więcej informacji w sprawie VAT OSS? Zapraszamy do kontaktu

Wzrost liczby klientów biur księgowych a Polski Ład

Księgowa też wystawi rachunek za Polski Ład. Stawki poszybowały w górę

Nasze usługi drożeją o 20–30 proc. – słyszymy w Krajowej Izbie Biur Rachunkowych. Te firmy, które jeszcze nie podniosły stawek, tłumaczą, że zrobią to, gdy podsumują własne koszty

Mimo wzrostu cen, księgowym lawinowo przybywa klientów. Powstają listy chcących skorzystać z usług. Brakuje fachowych rąk do pracy.

O jakie kwoty biura rachunkowe podnoszą ceny?

Ile średnio trwa obecnie konsultacja w biurze księgowym?

Sprawdź w artykule, który znajduje się w Dzienniku Gazeta Prawna: “Księgowa też wystawi rachunek za Polski Ład. Stawki poszybowały w górę“

→ Jeśli jesteś zainteresowany konsultacją lub ofertą – to zapraszamy do kontaktu z ekspertami FA Partners.

Faktura uproszczona – wszystko, co musisz wiedzieć

Faktura uproszczona – wszystko, co trzeba wiedzieć

Faktura to dokument, z którym przedsiębiorcy mają do czynienia na co dzień. Jest ona dowodem zawarcia transakcji pomiędzy sprzedawcą a nabywcą towaru lub usługi. Istnieją jednak różne rodzaje faktur. Dzisiaj omówimy pewien szczególny rodzaj faktury, czyli fakturę uproszczoną. Z artykułu dowiesz się, czym jest taki dokument i kiedy można go wystawić.

Najczęściej spotykanym typem faktury jest faktura VAT. To pełnoprawny dokument księgowy, stanowiący dowód transakcji kupna – sprzedaży. Taka faktura stanowi zobowiązanie do zapłaty i jest także podstawą do rozliczenia podatku. Przepisy nie określają maksymalnej kwoty, na którą może zostać wystawiona faktura VAT. W przypadku faktury uproszczonej taki limit jest nałożony.

Czym jest faktura uproszczona?

Faktura uproszczona to rodzaj dokumentu księgowego, na który z góry nałożony jest limit, do jakiego może zostać wystawiona. Maksymalna kwota, na jaką sprzedawca może wystawić fakturę uproszczoną, wynosi 450 zł lub 100 euro. Można powiedzieć, że taka faktura jest specjalnym rodzajem paragonu fiskalnego, na którym umieszczony jest NIP kupującego. Faktura uproszczona może być wystawiona przez każdego podatnika VAT niezależnie od tego, czy jest podatnikiem czynnym, czy biernym. Pamiętaj jednak, że na takiej fakturze zawsze powinny znaleźć się dane, które pozwolą na jednoznacznie określenie stawki i kwoty podatku VAT.

Należy pamiętać, że wystawienie faktury uproszczonej nie jest obowiązkiem przedsiębiorcy, lecz jedynie jego prawem. Faktura uproszczona może być wystawiona przez przedsiębiorcę na prośbę klienta i pod warunkiem, że wystawiający również przejawia taką wolę. Jeśli zaś kwota na fakturze nie przekracza określonego limitu, czyli, przypomnijmy, 450 zł lub 100 euro, to przedsiębiorca może zdecydować, czy woli wystawić swojemu klientowi zwykłą fakturę VAT, czy fakturę uproszczoną.

Z racji tego, że faktura uproszczona jest pełnoprawnym dokumentem księgowym, to odbiorca otrzymujący taki dokument, ma prawo do zaksięgowania na jego podstawie kosztów. Pozwala to na odliczenie znajdującego się na fakturze podatku od zakupionego towaru lub od wykonanej usługi. Szczegóły dotyczące zasad wystawiania faktur uproszczonych można odnaleźć w Ustawie o VAT.

Art. 106e ust. 7 Ustawy o VAT wskazuje następujący wzór na wyliczenie kwoty podatku:

Kwota podatku = (wartość sprzedaży brutto * stawka podatku) / (100 + stawka podatku)

Co powinno się znaleźć na fakturze uproszczonej?

Faktura uproszczona stanowi oficjalny dokument księgowy, a zatem jasno określone są zasady mówiące, co powinno, a co nie musi się na niej znaleźć.

Najważniejszym elementem, który musi znaleźć się na fakturze uproszczonej, są dane, które pozwolą na określenie kwoty podatku VAT dla różnych stawek podatkowych. To przede wszystkim kwoty netto i brutto dla danego towaru lub usługi.

Ponadto, faktura uproszczona musi zawierać:

• datę wystawienia faktury,

• datę sprzedaży,

• kolejny numer faktury,

• dane sprzedawcy, wraz z jego numerem NIP,

• dane nabywcy, wraz z jego numerem NIP,

• nazwę towaru lub usługi,

• kwotę rabatu, jeśli takowy został udzielony,

• kwotę należności ogółem.

Faktura uproszczona, jak sama nazwa wskazuje, zawiera mniej elementów niż „klasyczna” faktura VAT. Właśnie z tego powodu na fakturze uproszczonej nie znajdziemy:

• imion i nazwisk (lub nazw) sprzedawcy i nabywcy towarów lub usług,

• adresów sprzedawcy i nabywcy towarów lub usług,

• miary i ilości dostarczanych towarów lub zakresu wykonywanych usług,

• ceny jednostkowej towaru lub usługi, niezawierającej kwoty podatku,

• stawki podatku,

• sumy wartości sprzedaży netto z uwzględnieniem podziału na sprzedaż objętą stawkami podatku i sprzedaż zwolnioną z podatku,

• kwoty podatku VAT od sumy wartości sprzedaży netto, z uwzględnieniem podziału na kwoty dotyczące stawek podatku.

Kiedy nie możesz wstawić faktury uproszczonej?

Okazuje się jednak, że wystawienie faktury uproszczonej nie zawsze jest możliwe, nawet jeśli maksymalna kwota pozwalająca na wystawienie takiego dokumentu nie została przekroczona. Do sytuacji, w których nie można skorzystać z faktury uproszczonej należą:

• sprzedaż wysyłkowa na terenie kraju,

• zagraniczna sprzedaż wysyłkowa,

• wewnątrzwspólnotowa dostawa towaru,

• dostawy towarów lub świadczenie usług podlegających opodatkowaniu na terenie innego kraju niż Polska,

• sprzedaż, dla której na fakturze nie ma numeru NIP nabywcy (dla kontrahentów będących osobami fizycznymi nieprowadzącymi działalności gospodarczej).

Jaki jest termin wystawienia faktury uproszczonej?

Terminy wystawiania faktur uproszczonych są analogiczne do terminów wystawiania faktury VAT. Fakturę uproszczoną trzeba wystawić najpóźniej do 15. dnia miesiąca następującego po miesiącu, w którym została wykonana usługa lub dostarczono towar. Faktura nie może także zostać wystawiona wcześniej niż na 30 dni przed wykonaniem usługi lub dostarczeniem towaru.

Oczywiście możliwe jest, że konieczne okaże się dokonanie korekty faktury. W przypadku faktury uproszczonej także można dokonać takiego procesu. Korekta faktury uproszczonej w żaden sposób nie różni się od korekt faktur VAT i przy fakturze uproszczonej należy stosować te same procedury, co w przypadku korekty „standardowej” faktury.

Faktura uproszczona a paragon

Paragon także może być fakturą uproszczoną. Warunkiem koniecznym jest jednak, aby kwota na paragonie nie przekraczała wspomnianych już kilkukrotnie 450 zł lub 100 euro. Co ważne, za fakturę uproszczoną można jednak uznać wyłącznie taki paragon, na którym znajduje się NIP odbiorcy. Wówczas wystawienie dodatkowego dokumentu do tego paragonu nie jest już konieczne, bo sam w sobie jest dokumentem stanowiącym podstawę do odliczenia kwoty podatku, czyli fakturą uproszczoną właśnie.

Faktura uproszczona jest oficjalnym dokumentem księgowym, który może być wystawiony klientowi na jego prośbę i za zgodą wystawiającego. Warunkiem jest jednak nieprzekroczenie limitu kwotowego. Należy również pamiętać, że wystawiający dokument nie ma obowiązku, aby przystać na naszą prośbę o uzyskanie faktury uproszczonej i może wystawić także zwykłą fakturę VAT. Zadaniem faktury uproszczonej jest uproszczenie formalności wiążących się z wystawianiem faktur oraz usprawnienie całego procesu.

Chciałbyś wiedzieć więcej? A może poszukujesz sprawdzonego partnera, który pomoże Ci w kompleksowym prowadzeniu księgowości i finansów Twojej firmy? Zapraszamy serdecznie do kontaktu! Zespół FA Partners składa się z doświadczonych księgowych i ekspertów podatkowych. Możesz na nas polegać!

Zadzwoń do nas. Anna Nowakowska-Madany tel. +48 501-623-652lub e-mail: anna.madany @ fapartners.pl

Zobacz naszą ofertę i artykluły: Usługa księgowa | Outsourcing księgowości w firmie | O naszych ekspertach |

Co należy wiedzieć o refakturowaniu?

Co należy wiedzieć o refakturowaniu?

Dowodem zawarcia transakcji między przedsiębiorcami jest faktura. Istnieją różne ich rodzaje, ale najpopularniejszym typem faktury jest faktura VAT. Fakturę można też niejako „przekazać” dalej. Wówczas mamy do czynienia z refakturowaniem. Przeczytaj artykuł, aby dowiedzieć się, czym dokładnie jest refakturowanie i kiedy możesz je zastosować.

Mimo że refakturowanie nie jest procesem wynikającym z przepisów prawa, to stało się powszechną praktyką stosowaną przez przedsiębiorców. Na próżno jednak przeszukiwać kodeksy w poszukiwaniu zasad określających, jak dokładnie refakturowanie miałoby się odbywać. Często w przypadku refakturowania stosuje się po prostu zasady analogiczne do tych stosowanych przy wystawianiu faktur VAT.

Czym jest refakturowanie?

Refakturowanie oznacza odsprzedanie towarów lub usług innej firmie, po tej samej cenie, bez naliczania marży lub prowizji. Najczęściej koszty są po prostu przenoszone na podmiot, który rzeczywiście z danej usługi skorzystał. Pojęcie refakturowania dotyczy głównie usług, jednak teoretycznie nic nie stoi na przeszkodzie, aby refakturować także towary. Jako najpopularniejszy przykład sytuacji, w której mamy do czynienia z refakturowaniem, można uznać wynajem nieruchomości przedsiębiorcy. Właściciele nieruchomości otrzymują rachunki za media na swoje dane i dokonują refakturowania, aby przedsiębiorca mógł rozliczyć koszty w ramach prowadzonej przez siebie działalności. Wówczas, mimo że przedsiębiorca nie widnieje na rachunkach z imienia i nazwiska, to ma prawo do wliczenia ich w koszty.

Jak wygląda refaktura?

Z racji tego, że nigdzie nie są określone przepisy dotyczące zasad wystawiania refaktury, wystawiana jest ona na zasadach ogólnych. Oznacza to, że dokument wygląda jak “zwykła” faktura. Warto jednak zawrzeć na dokumencie adnotację, która da do zrozumienia, że chodzi o refakturę. Refaktura powinna także zawierać wszystkie dane, które są wymagane na fakturze VAT. Mowa tu o:

• dacie wystawienia,

• kolejnym numerze dokumentu, pozwalającym na identyfikację faktury,

• imionach i nazwiskach lub nazwach sprzedawcy i nabywcy towaru, lub usługi, wraz z ich adresami,

• NIP sprzedawcy i nabywcy towaru lub usługi,

• dacie dokonania lub zakończenia dostawy towarów, lub wykonania usługi albo dacie otrzymania zapłaty, jeśli takowa nastąpiła przed sprzedażą (pod warunkiem, że taka data jest określona i różni się od daty wystawienia faktury),

• nazwie towaru lub usługi,

• wartości sprzedaży netto, brutto oraz wysokości podatku VAT.

Refakturowanie a VAT

Podczas refakturowania wiele wątpliwości wśród przedsiębiorców budzi kwestia dotycząca możliwości odliczenia podatku VAT. Ustawa o VAT mówi jasno, że obowiązek podatkowy powstaje w momencie, w którym wykonana zostaje usługa, dostarczony jest towar lub w momencie wystawienia faktury. Nie może jednak mieć to miejsca później niż do 15. dnia miesiąca następującego po miesiącu, w którym wykonano usługę lub dostarczono towar. Interesem stron jest dopilnowanie tych terminów. Jednocześnie, podstawą opodatkowania jest wszystko, za co dostawca lub usługodawca otrzymał albo otrzyma zapłatę. Wszelkie dodatkowe koszty, które muszą zostać poniesione w związku z główną usługą, powinny być wliczone do podstawy opodatkowania z tytułu głównej usługi właśnie.

W przypadku refakturowania należy również pamiętać, że co do zasady, osoba odsprzedająca powinna na refakturze zastosować taką samą stawkę VAT, z jaką daną usługę lub towar zakupiła. Może się jednak zdarzyć, że usługa została zakupiona przez podatnika zwolnionego podmiotowo z VAT i wówczas na takiej fakturze nie znajduje się kwota podatku VAT. Odsprzedający zobowiązany jest więc do naliczenia podatku według odpowiedniej stawki, takiej, jaka zostałaby naliczona w sytuacji, w której podmiot byłby czynnym podatnikiem VAT.

Może także dojść do sytuacji, w której refakturujemy usługi zwolnione z VAT. Wówczas mamy do czynienia ze zwolnieniem przedmiotowym, a w art. 43 ust. 1 Ustawy o VAT odnajdziemy listę podmiotów, które mogą skorzystać z takiego zwolnienia. Przykładem takiego podmiotu są chociażby usługi pocztowe, przy których odsprzedaży nie można zastosować na fakturze stawki VAT “zw”. Z przedmiotowego zwolnienia może bowiem korzystać tylko Poczta Polska. Oznacza to, że refakturując usługi pocztowe, należy doliczyć do faktury podstawową stawkę VAT w wysokości 23%.

Refakturowanie a przychody

Przepisy nie określają także kwestii dotyczących rozliczania przychodów z tytułu refaktury. Również w tym przypadku należy stosować ogólne przepisy podatkowe. Według przepisów ustawy o podatku dochodowym od osób fizycznych przychód powstaje w momencie wykonania usługi lub jej części. Jednak nie może on powstać później niż w dniu, w którym wystawiona jest faktura albo w którym wykonawca otrzymał zapłatę.

→ Jeśli jesteś zainteresowany konsultacją lub ofertą – to zapraszamy do kontaktu z ekspertami FA Partners.

Jeśli chodzi o refakturowanie, to kwestia ta jest nieco bardziej skomplikowana i budzi wątpliwości organów podatkowych. Uznaje się jednak, że jeśli strony zawarły porozumienie, że usługa rozliczana jest w okresach rozliczeniowych, to za datę powstania przychodu uznawany jest ostatni dzień okresu rozliczeniowego. Czas trwania tego okresu ustalony jest w umowie lub na fakturze. Należy pamiętać, że rozliczenie w ramach refaktury nie powinno mieć miejsca rzadziej niż raz w roku. W przypadku, w którym okres rozliczeniowy nie został jasno określony, za datę powstania przychodu uznaje się dzień wystawienia refaktury. Istnieje jednak pewien wyjątek. Jest nim sytuacja, w której zapłata za towar lub usługę została dokonana jeszcze przed wystawieniem refaktury. Wówczas przychód powstaje w dniu, w którym zostaje uregulowana należność.

Refakturowanie a marża

Wiele pytań wśród przedsiębiorców budzi również kwestia związana z naliczeniem na refakturę swojej marży. Można czy nie można? Generalnie uznaje się, że naliczanie marży na refakturze jest praktyką niedopuszczalną. Kwota na refakturze musi bowiem być taka sama jak kwota na fakturze pierwotnej, nawet jeśli strony ustaliły inaczej. W przypadku, kiedy na refakturę zostanie naliczona marża, nie mamy już do czynienia z refakturowaniem, a z odrębną sprzedażą.

Kiedy nie można wystawić refaktury?

Wystawienie refaktury nie zawsze jest możliwe. Nie można refakturować kosztów, które mają jedynie charakter pomocniczy do usługi podstawowej. Takie koszty sprawiają bowiem, że zwiększa się podstawa opodatkowania tych czynności i z tego względu nie powinny być one osobno refakturowane. Wszystkie wydatki, które uznaje się za nieodłączną część usługi podstawowej, powinny być wliczone do ceny głównej.

Refakturowanie to niezwykle wygodny sposób na rozliczanie kosztów pomiędzy przedsiębiorcami. Jeśli mamy możliwość wystawienia refaktury, to warto z niej skorzystać. Należy jednak pamiętać o obowiązujących regułach. Wystawiający refakturę musi też wziąć pod uwagę fakt, że nie będzie miał możliwości naliczenia na refakturze swojej marży. Z tego względu przed podjęciem działań należy przeanalizować sytuację i zastanowić się, czy wystawienie refaktury rzeczywiście będzie najlepszym rozwiązaniem w danej sytuacji.

Jeśli chcesz wiedzieć więcej o refakturowaniu, outsourcingu księgowym albo po prostu potrzebujesz pomocy z prowadzeniem finansów Twojego przedsiębiorstwa – zespół FA Partners jest do Twojej dyspozycji. Mamy wieloletnie doświadczenie w obsłudze podmiotów gospodarczych, chętnie pomożemy także Tobie.

Polski Ład a przekształcenie spółki w: z o.o. czy w S.K.A.?

Czy firmy przygotowane są na Polski Ład?

Nowy Ład wchodzi w życie wraz z początkiem 2022 roku. Założeniem programu jest m.in. pomoc dla przedsiębiorców. W rzeczywistości uderzy on w osoby prowadzące jednoosobową działalność gospodarczą.

Czy JDG będzie jeszcze opłacalne?

Eksperci przewidują, że w związku z postanowieniami Nowego Ładu przedsiębiorcy będą zamykać swoje działalności i szukać pracy na etat. Jednak czy to jedyne wyjście z sytuacji? Niekoniecznie. Możliwe jest również przekształcenie JDG w spółkę. W artykule podpowiadamy, co zmieni Nowy Ład i w jaką spółkę przekształcić swoją działalność.

Nowy Ład a zmiany w prowadzeniu JDG

Uchwalone 1 października 2021 roku postanowienia dotyczące Nowego Ładu mają wejść w życie wraz z początkiem przyszłego roku. Niestety, Polski Ład uderzy przede wszystkim w przedsiębiorców działających w ramach jednoosobowej działalności gospodarczej. Nowe przepisy dotyczą m.in. składki zdrowotnej.

W chwili obecnej przedsiębiorca prowadzący JDG ma obowiązek opłacania zryczałtowanej składki zdrowotnej w wysokości 9% podstawy wymiaru. Ta podstawa obliczana jest w oparciu o przeciętne wynagrodzenie w sektorze przedsiębiorstw za IV kwartał roku poprzedniego. Przedsiębiorca może odliczyć składkę zdrowotną od podatku w wysokości 7,75% podstawy wymiaru.

Nowy Ład pozbawi przedsiębiorcę tej możliwości – nie będzie już można odliczać składki zdrowotnej od podatku. Co więcej, dla osób prowadzących działalność gospodarczą i opodatkowanych liniowo, podstawą wymiaru składki będzie dochód, a stawka składki wynosić będzie 4,9%. Oznacza to, że przedsiębiorcy zarabiający więcej, będą płacić niebotyczne kwoty na poczet składki zdrowotnej.

W związku z tym można się spodziewać, że wielu przedsiębiorców zacznie przekształcać swoje działalności w spółki. Jakie rozwiązania mają do wyboru?

Czym jest spółka z o.o.?

Spółka z ograniczoną odpowiedzialnością jest formą prowadzenia działalności, w której spółka zyskuje osobowość prawną. Może więc w swoim imieniu m.in. nabywać prawa i zaciągać zobowiązania. Zaletą spółki z o.o. jest wynikająca z nazwy ograniczona odpowiedzialność wspólników – za zobowiązania spółki odpowiadają oni jedynie w zakresie wniesionego wkładu.

Dużą zaletą spółki z o.o. jest również niski kapitał zakładowy – aby założyć spółkę, wystarczy dysponować kwotą 5 000 zł. Co ważne z punktu widzenia osób prowadzących jednoosobową działalność gospodarczą, istnieje możliwość utworzenia jednoosobowej spółki z o.o. Przy przekształcaniu nie trzeba więc gorączkowo poszukiwać wspólników.

Spółkę z o.o. można utworzyć poprzez wizytę w kancelarii notarialnej lub przez Internet, korzystając z portalu S24. Drugie rozwiązanie jest przydatne zwłaszcza w przypadku spółek, które nie potrzebują skomplikowanej umowy – system generuje je bowiem według ustalonego szablonu.

Ogromną zaletą spółki z ograniczoną odpowiedzialnością jest nieodpowiadanie za zobowiązania spółki osobistym majątkiem. Takiej możliwości nie ma przedsiębiorca działający w ramach jednoosobowej działalności gospodarczej. Spółka z o.o. oznacza jednak wyższe koszty prowadzenia działalności w porównaniu do JDG – prowadzenie spółki równa się z koniecznością rozliczania na zasadach pełnej księgowości. Ważne jest również znalezienie profesjonalnego biura rachunkowego, specjalizującego się w rozliczaniu tego typu przedsiębiorstw.

Spółka komandytowo-akcyjna – charakterystyka

Spółka komandytowo-akcyjna to dość skomplikowana struktura. Łączy ona w sobie cechy spółek handlowych oraz spółek osobowych. Co ważne, aby założyć taką spółkę, musi istnieć co najmniej dwóch wspólników: komplementariusz i akcjonariusz. Pierwszy z nich odpowiada za zobowiązania spółki całym swoim majątkiem, drugi z kolei jest inwestorem pasywnym i nie odpowiada za zobowiązania przedsiębiorstwa.

Do założenia spółki komandytowo-akcyjnej wymagany jest również wysoki kapitał zakładowy – w przypadku S.K.A. to aż 50 tys. zł. Jeśli zaś chodzi o sposób rozliczania podatków, to S.K.A. jest podatnikiem jako osoba prawna i rozlicza CIT. Na dywidendę wypłacaną wspólnikom nałożony jest podatek od osób fizycznych, czyli PIT. Stawka podatku zależy jednak tego, jaki sposób rozliczania wybierze wspólnik.

W porównaniu do spółki z ograniczoną odpowiedzialnością, założenie spółki komandytowo-akcyjnej wymaga nie tylko dysponowania większym kapitałem zakładowym, ale też dopełnienia większej ilości formalności. Problematyczne w przypadku S.K.A. może być również znalezienie odpowiedniego wspólnika. Jednak ta forma działalności daje możliwość realizacji pomysłów wymagających dużego nakładu finansowego – mogą je bowiem finansować akcjonariusze.

W co warto przekształcić jednoosobową działalność gospodarczą?

W zależności od skali prowadzonego biznesu oraz możliwości finansowych przedsiębiorcy, korzystniejsze może okazać się przekształcenie biznesu w sp. z o.o. lub S.K.A. Przyjrzyjmy się więc obu rozwiązaniom.

→ Jeśli jesteś zainteresowany konsultacją lub ofertą – to zapraszamy do kontaktu z ekspertami FA Partners.

PRZEKSZTAŁCENIE JDG W SP. Z O.O.

Przekształcenie JDG w sp. z o.o. sprawia przede wszystkim, że przedsiębiorca przestaje odpowiadać za zobowiązania firmy całym swoim majątkiem. Ponosi odpowiedzialność jedynie w zakresie wniesionego do spółki wkładu. Jak już wspominaliśmy, założenie sp. z o.o. nie wymaga również dysponowania dużym kapitałem – wystarczy zaledwie 5 tys. zł.

Istnieje możliwość założenia jednoosobowej spółki z ograniczoną odpowiedzialnością, ale Zielony Ład przewiduje pewne korzystne zmiany dla spółek z o.o., w których jest co najmniej dwóch wspólników. Mianowicie, w sytuacji, w której w spółce jest co najmniej dwóch wspólników, a drugi z nich ma nie mniej niż 10% udziałów, wspólnicy spółki nie podlegają obowiązkowym ubezpieczeniom społecznym – nie muszą więc płacić składki zdrowotnej.

Spółki z ograniczoną odpowiedzialnością rozliczają podatek od osób prawnych, czyli CIT i wysokość podatku w takiej spółce wynosi 9%. Te zmiany powodują, że zainteresowanie przedsiębiorców spółkami z o.o. może znacząco wzrosnąć.

PRZEKSZTAŁCENIE JDG W SP. KOMANDYTOWO-AKCYJNĄ

Spółka komandytowo-akcyjna to mało popularna forma prowadzenia działalności w Polsce. Powodów jej niskiej popularności jest kilka: wysoki minimalny kapitał zakładowy (min. 50 tys. zł), obecność co najmniej dwóch wspólników (komplementariusza i akcjonariusza) oraz nieograniczona odpowiedzialność komplementariusza. Jednak w związku z postanowieniami Nowego Ładu, spółek komandytowo-akcyjnych może przybywać. Dlaczego?

Komplementariusz spółki komandytowo-akcyjnej, będący osobą fizyczną, nie ma obowiązku opłacania składek na poczet ZUS i nie jest objęty składką na ubezpieczenie zdrowotne. Wraz z początkiem nowego roku zostanie również wprowadzona korzystna zmiana w zakresie opodatkowania spółki. Co prawda nadal będzie ona płaciła CIT w wysokości 9% lub 19%, ale nie będzie potrącać podatku od dywidendy (19%) przy wypłacaniu zysku komplementariuszom.

Przykładowo, jeśli założymy, że S.K.A. jest małym podatnikiem objętym 9% CIT, to przy wypłacie zysku komplementariuszom pobierany będzie podatek w wysokości 10%, stanowiący różnicę pomiędzy 9% CIT, a 19% PIT od dywidendy.

Takie założenia sprawią, że spółka komandytowo-akcyjna stanie się korzystniejsza w oczach dużych przedsiębiorców. Po pierwsze, wraz z przekształceniem w S.K.A. nie będą oni musieli opłacać składki zdrowotnej, która, przypomnijmy, od 1 stycznia 2022 roku będzie wyliczana na podstawie dochodu. Po drugie, warunki wypłacania dywidendy wspólnikom spółki również są bardzo korzystne.

Nowy Ład, mający z założenia stanowić pomoc dla przedsiębiorców, może nieco utrudnić im życie. W praktyce najlepszym rozwiązaniem staje się przekształcenie działalności w spółkę. W zależności od wielkości przedsiębiorstwa, korzystniejsze może okazać się przekształcenie w sp. z o.o. lub S.K.A. Aby wszystko dokładnie przeliczyć i podjąć najlepszą decyzję, warto skontaktować się z FA Partners. Nasi eksperci pomogą Ci wybrać rozwiązanie optymalne dla Twojej firmy.

Biała lista podatników VAT – wszystko, co trzeba wiedzieć

Biała lista podatników VAT – wszystko, co trzeba wiedzieć

Każdy przedsiębiorca powinien weryfikować swoich kontrahentów i ich konta bankowe. Od 1 września 2019 roku jest to możliwe dzięki istnieniu tzw. białej listy podatników VAT. Przeczytaj artykuł, aby dowiedzieć się, czym jest biała lista i w jaki sposób funkcjonuje.

Do 2019 roku istniały trzy wykazy dotyczące podatku VAT: podatników zarejestrowanych, wykreślonych oraz przywróconych do rejestru VAT. Po zmianach funkcjonuje jedna, biała lista podatników VAT, która stanowi połączenie trzech wcześniejszych rejestrów.

Czym jest biała lista podatników VAT?

Biała lista podatników VAT to rejestr, którego zadaniem jest pomoc firmom w skutecznym weryfikowaniu kontrahentów. Dzięki białej liście przedsiębiorca może sprawdzić:

• Czy jego kontrahent jest czynnym podatnikiem VAT

• Czy kontrahentowi odmówiono rejestracji, wykreślono go z rejestru albo przywrócono jego rejestrację jako płatnika VAT oraz jakie były podstawy prawne tych decyzji

• Czy numer bankowy kontrahenta, znajdujący się na białej liście, zgadza się z numerem bankowym podanym przedsiębiorcy przez tego kontrahenta

Przedsiębiorca, który dopiero rozpoczął współpracę z nowym kontrahentem i chciałby uzyskać niezbędne informacje, aby przekonać się o tym, czy działa on w sposób legalny i transparentny, może to zrobić, wchodząc na stronę internetową Ministerstwa Finansów lub na stronę Centralnej Ewidencji i Informacji o Działalności Gospodarczej, czyli CEIDG. W tych dwóch miejscach odnaleźć można białą listę podatników VAT. Lista prowadzona jest przez szefa Krajowej Administracji Skarbowej (KAS).

Teraz pewnie zastanawiasz się, co musisz zrobić, aby trafić na białą listę po to, żeby inni mogli weryfikować Twoją działalność. Odpowiedź jest bardzo prosta: nic nie musisz robić. Szef Krajowej Administracji Skarbowej pobiera wszystkie potrzebne dane z dostępnych mu rejestrów publicznych. Jeśli dane Twojej firmy, które znalazły się na liście, są nieprawidłowe, wówczas należy wystąpić do szefa KAS z wnioskiem, aby te dane zostały usunięte lub sprostowane.

Aby znaleźć swojego kontrahenta na białej liście podatników VAT, należy w systemie wpisać NIP, REGON, numer rachunku bankowego lub po prostu nazwę firmy, a system dopasuje do tego wyniki wyszukiwania. Co ważne, w przypadku osób, które prowadzą jednoosobową działalność gospodarczą, czyli są zarejestrowane w CEIDG, w miejscu, które wymaga wpisania nazwy podmiotu, należy wpisać imię i nazwisko przedsiębiorcy.

Elementy białej listy podatników VAT

Zadaniem białej listy podatników VAT jest informowanie o aktualnym statusie podatnika, biorąc pod uwagę podatek VAT. Poza tym, przedsiębiorca odnajdzie tam dane związane z funkcjonowaniem swoich kontrahentów, takie jak chociażby numer rachunku bankowego.

Biała lista podatników VAT zawiera:

• Nazwę firmy lub, w przypadku JDG, imię i nazwisko przedsiębiorcy

• Numer, którym przedsiębiorca identyfikuje się na potrzeby podatku (pod warunkiem, że taki numer został mu przyznany)

• Status podmiotu:

o W odniesieniu do którego nie dokonano rejestracji lub wykreślono go z rejestru jako podatnika VAT

o Zarejestrowanego jako czynny podatnik VAT lub podatnik zwolniony z podatku VAT (dotyczy to także podmiotu, który został przywrócony do rejestru)

• Numer REGON, jeśli przedsiębiorca takowy posiada

• Numer w Krajowym Rejestrze Sądowym, jeśli przedsiębiorstwo funkcjonuje jako spółka i taki numer został mu nadany

• Adres siedziby (dotyczy to tylko podmiotów niebędących osobą fizyczną)

• Imiona i nazwiska osób, które wchodzą w skład organu uprawnionego do reprezentowania podmiotu oraz numery identyfikacji podatkowej tych osób

• Imiona i nazwiska prokurentów wraz z ich numerami identyfikacji podatkowej

• W przypadku wspólnika: jego imię i nazwisko lub nazwę firmy oraz numer identyfikacji podatkowej

• Daty: rejestracji, odmowy rejestracji lub wykreślenia z rejestru, a także ponownego zarejestrowania jako podatnika VAT

• Podstawę prawną, jeśli podatnik został wykreślony z rejestru, przywrócony do rejestru jako podatnik VAT lub jeśli odmówiono mu rejestracji

• Numer rachunku rozliczeniowego w banku lub imiennego rachunku w spółdzielczej kasie oszczędnościowo-kredytowej (SKOK), której firma jest członkiem i rachunek ten został otwarty w związku z prowadzoną działalnością gospodarczą (wskazano go w zgłoszeniu identyfikacyjnym lub w zgłoszeniu aktualizacyjnym i został potwierdzony przy wykorzystaniu Systemu Teleinformatycznej Izby Rozliczeniowej – STIR)

Biała lista podatników VAT – jak funkcjonuje?

Dostęp do białej listy podatników VAT jest bezpłatny i dostępny dla każdego. Co ważne, wykaz w postaci elektronicznej bazy danych jest na bieżąco aktualizowany. Aktualizacja odbywa się raz na dobę, w każdy dzień roboczy. Jak już wspominaliśmy wcześniej, przedsiębiorca ma również możliwość złożenia stosownego wniosku, aby sprostować nieprawidłowe dane zawarte w wykazie, w tym także numer konta bankowego. Chodzi o to, aby przedsiębiorca miał możliwość dokonania przelewu na właściwy rachunek bankowy kontrahenta.

Jeśli szef Krajowej Administracji Skarbowej nie zaktualizuje danych dotyczących prawidłowego rachunku bankowego, i w efekcie przedsiębiorca przeleje pieniądze na niewłaściwe konto, to nie poniesie negatywnych konsekwencji podatkowych. Inaczej jest jednak w przypadku, w którym na białej liście podatników VAT widnieje prawidłowy numer rachunku bankowego, a pieniądze zostaną przelane na inne konto.

Rachunki bankowe a biała lista podatników VAT

Biała lista podatników VAT funkcjonuje co prawda od 1 września 2019 roku, ale z pierwszym dniem roku 2020 weszła w życie nowelizacja ustawy, która dotyczy sankcji za dokonanie płatności na rachunek inny niż ten, który jest zawarty w rejestrze.

Numery rachunków bankowych na białej liście podatników VAT są publikowane pod warunkiem, że przedsiębiorca został zarejestrowany jako płatnik VAT lub został do rejestru przywrócony. Przedsiębiorcy, którym odmówiono rejestracji jako płatnik VAT lub zostali z tego rejestru wykreśleni, nadal będą mogli widzieć swoje dane w wykazie, ale nie znajdą tam informacji o rachunku rozliczeniowym. W rejestrze nie znajdzie się też oczywiście firm, które nie są podatnikami VAT.

Wszystkie numery rachunków bankowych, które znajdują się w wykazie, zostały pobrane z baz KAS, po potwierdzeniu ich w STIR. STIR posiada numery rachunków bankowych przedsiębiorców, ponieważ powinny być one zgłoszone do systemu przez bank, w którym prowadzony jest rachunek. To te same numery rachunków bankowych, które zostały podane do Urzędu Skarbowego podczas zgłoszenia identyfikacyjnego lub aktualizacyjnego. Przy zmianie rachunku firmowego, dane te koniecznie należy przekazać do Urzędu Skarbowego lub, w przypadku osób prowadzących jednoosobową działalność gospodarczą, do CEIDG, aby dane we wszystkich bazach mogły zostać zaktualizowane. Należy też pamiętać, że w rejestrze nie są publikowane numery prywatnych rachunków bankowych, które również są czasami wykorzystywane przez przedsiębiorców w ich firmach.

Nowelizacja ustawy z 1 stycznia 2020 roku przewiduje konsekwencje, jeśli przedsiębiorca przelał kwotę powyżej 15 tys. zł na rachunek inny niż ten, który został wskazany na białej liście podatników VAT. Jeśli dojdzie do czegoś takiego, wówczas:

• przedsiębiorca nie ma możliwości, aby przelaną kwotę lub część tej kwoty zaliczyć do kosztów uzyskania przychodu,

• a w przypadku, gdy kontrahent nie zapłaci należnej kwoty podatku VAT od transakcji, przedsiębiorca solidarnie z kontrahentem ponosi odpowiedzialność za zaległości podatkowe.

Od tych konsekwencji można się jednak uchronić pod warunkiem, że w ciągu 3 dni od dokonania przelewu na niewłaściwy rachunek bankowy przedsiębiorca poinformuje o tym Naczelnika Urzędu Skarbowego, pod który podporządkowany jest sprzedawca. Właśnie po to, aby takich przypadków było jak najmniej, dane w systemie są aktualizowane codziennie. Przedsiębiorca przed dokonaniem płatności na konto kontrahenta powinien zweryfikować jego numer rachunku bankowego tego samego dnia, w którym wykonuje przelew. Pozwoli to uniknąć pomyłki, wiążącej się z niemiłymi konsekwencjami, również finansowymi.

Biała lista podatników VAT zastąpiła istniejące wcześniej trzy różne rejestry. Jej zadaniem jest ułatwienie weryfikacji kontrahenta oraz jego rachunku bankowego i ustalenie jego aktualnego statusu jako podatnika VAT. To rejestr szczególnie przydatny dla przedsiębiorców, którzy dopiero nawiązali z kimś współpracę i mają pewne wątpliwości co do rzetelności lub wiarygodności kontrahenta.

Każdy właściciel firmy, dokonujący transakcji na większe sumy (np. powyżej 15 tys. zł) powinien potwierdzić numery kont bankowych przedsiębiorcy, z którym współpracuje, aby uniknąć pomyłki, która może doprowadzić do poniesienia odpowiedzialności za zaległości podatkowe, solidarnie z jego kontrahentem w przypadku, gdy nie odprowadzi on należnego podatku VAT od transakcji, która miała miejsce.

Jeśli chcesz wiedzieć więcej, albo potrzebujesz pomocy w prowadzeniu księgowości Twojej firmy – zapraszamy serdecznie do kontaktu! Zespół FA Partners kompleksowo zajmie się wszystkimi kwestiami związanymi z finansami i zatrudnieniem w Twoim przedsiębiorstwie.

Outsourcing księgowości w firmie

Outsourcing księgowości to usługa polegająca na zleceniu wszelkich działań związanych z prowadzeniem księgowości i kadr danej firmy zewnętrznej firmie księgowej. Raport KPMG wskazuje, że już blisko 65% przedsiębiorców korzysta z tego rozwiązania.

Jak wygląda usługa outsourcingu księgowości i jakie korzyści za sobą niesie? Przeczytaj artykuł, aby poznać odpowiedź na te pytania.

Współczesne spojrzenie na biznes promuje pogląd mówiący, że warto outsourcować, czyli zlecać na zewnątrz wszelkie działania, które albo nie stanowią głównego obszaru naszej działalności, albo nie mamy zasobów lub kompetencji do ich realizacji. Takie podejście pozwala skupić się na tym, co dana firma robi najlepiej.

Nie można znać się przecież na wszystkim i z tego względu, aby zaoszczędzić czas i zasoby, warto zlecić prowadzenie księgowości zewnętrznej firmie. Takie podejście pozwala zaoszczędzić masę czasu i umożliwia swobodny rozwój biznesu, bez poświęcania zbytniej ilości czasu na zobowiązania związane z księgowością i podatkami.

Jak w praktyce wygląda outsourcing księgowości?

Można zlecić zadania związane z księgowością i obsługą kadrową na kilka sposobów. Najpowszechniejszą praktyką jest zlecanie całości procesów księgowych, tj. prowadzenia ksiąg, kalkulacji wynagrodzeń i ewidencjonowania dokumentów jednej firmie – komentuje Anna Nowakowska-Madany, Managing Partner FA Partners. Można też podzielić te obowiązki na kilka biur rachunkowych lub część z tych czynności wykonywać samodzielnie. Natomiast, jak pokazuje nasze doświadczenie, najlepszym rozwiązaniem jest powierzenie całej księgowości jednemu biuru. Wtedy wiemy, do kogo zwrócić się z konkretnym problemem i gdzie szukać potrzebnych dokumentów. Biura rachunkowe służą także wsparciem merytorycznym i pomagają np. w pozyskiwaniu dotacji i dodatkowych źródeł finansowania, co często wiąże się z zawiłymi procedurami i masą dokumentacji.

Outsourcing usług księgowych nie tylko minimalizuje koszty prowadzenia działalności, ale zapewnia również brak ryzyka wynikającego z nieznajomości przepisów podatkowych oraz stwarza możliwość oszczędności podatkowych. W przypadku jednoosobowej działalności gospodarczej lub małej, rodzinnej firmy, każda pomyłka księgowa może nas słono kosztować i zagrażać płynności finansowej przedsiębiorstwa. Aby zminimalizować to ryzyko, warto zaufać specjalistom i powierzyć im nasze finanse.

Jakie firmy korzystają z outsourcingu usług księgowych?

W maju 2018 roku KPMG opublikowało raport „Outsourcing usług księgowych, prawnych i podatkowych w firmach w Polsce”. Powstał on na podstawie badania telefonicznego wśród osób odpowiedzialnych za księgowość i osób na stanowiskach prezesa lub dyrektora finansowego, w tym także właścicieli firm i członków zarządu. Warto dodać, że w badaniu KPMG wzięły udział firmy przekraczające 2 mln złotych rocznego przychodu i zatrudniające więcej niż 2 osoby.

To właśnie ten raport pokazał, że blisko 65% firm biorących udział w ankiecie korzysta z outsourcingu usług księgowych. Co więcej, co druga z nich powierza to zadanie tylko jednej firmie. Badanie KPMG pokazuje, że aż 84% wszystkich firm biorących w nim udział obawia się zbyt dużej liczby przepisów prawnych i podatkowych, które regulują prowadzenie działalności gospodarczej w Polsce. To właśnie z tego względu firmy decydują się na powierzenie księgowości specjalistom.

Raport KPMG wskazuje, że im więcej zmian w przepisach, tym chętniej przedsiębiorstwa

podejmują kroki zmierzające do skorzystania z usługi outsourcingu księgowości w swojej firmie.

Co ciekawe, na to rozwiązanie najczęściej decydują się mniejsze przedsiębiorstwa, zatrudniające do 9 pracowników. Prawdopodobnie dzieje się tak dlatego, iż outsourcing jest rozwiązaniem o wiele tańszym niż tworzenie działu księgowego od postaw w firmie. W przypadku przedsiębiorstwa zatrudniającego powyżej 50 pracowników, stać je na stworzenie takiego działu w strukturach firmy, co oczywiście też ma swoje zalety. Raport KPMG wskazuje, że 69% ankietowanych docenia outsourcing usług księgowych ze względu na możliwość otrzymania szybkiej i konkretnej informacji o zmianie w przepisach. To jednak nie wszystkie zalety, które wiążą się z tą usługą.

Zalety outsourcingu księgowości w firmie

Jak wiadomo, dla każdego przedsiębiorstwa ważne są pieniądze, zwłaszcza w czasie pandemii i związanego z nią kryzysu gospodarczego. Outsourcing usług księgowych pozwala na znaczną redukcję kosztów, nie tylko osobowych (związanych z zatrudnieniem księgowego na etat), ale także technicznych i logistycznych, takich jak zakup niezbędnego sprzętu czy oprogramowania oraz zapewnienie obiegu dokumentów w firmie.

Usługa outsourcingu wiąże się ze stałymi kosztami miesięcznymi i zapewnia natychmiastowy dostęp do obsługi księgowej. Zatrudniając księgowego w firmie, nie ma takiej gwarancji. Może bowiem zdarzyć się tak, że nasz pracownik wyjedzie na urlop, skorzysta ze zwolnienia chorobowego lub przejdzie na urlop macierzyński. Koszty stałe w przypadku biura rachunkowego rozkładają się po równo na wszystkich jego klientów i z tego względu jest to rozwiązanie znacznie tańsze.

To, co przemawia na korzyść outsourcingu księgowości w firmie poza kosztami, to oczywiście wiedza i doświadczenie pracowników profesjonalnego biura rachunkowego. Takie biura zazwyczaj zatrudniają specjalistów w swojej dziedzinie, np. księgowych specjalizujących się w obsłudze spółek prawa handlowego. Warto więc powierzyć finanse naszej firmy specjalistom, którzy znają naszą branżę i formę prawną. Pozwala to zminimalizować ryzyko błędów, za które można słono zapłacić w przypadku wykrycia pomyłki przez urząd skarbowy. Powierzając księgowość firmie zewnętrznej, nie musimy już tracić czasu na kontrolowanie działu księgowości w naszym przedsiębiorstwie lub na samodzielne działanie.

Podsumowując, outsourcing księgowości to innowacyjne rozwiązanie, które polega na powierzeniu finansów naszego przedsiębiorstwa zewnętrznemu biuru rachunkowemu. Pozwala to na znaczną redukcję kosztów i skupienie się na głównych obszarach działalności naszej firmy, jednocześnie oddając jej finanse w ręce specjalistów. To usługa szczególnie przydatna dla małych przedsiębiorców, zatrudniających niewielu pracowników. Dla nich stworzenie działu księgowego w firmie okazuje się często zupełnie nieopłacalne.

Z tego względu, nie chcąc zatrudniać księgowego na etat, a jednocześnie chcąc prowadzić dokumentację księgową na najwyższym, profesjonalnym poziomie, warto postawić na usługę outsourcingu księgowości w firmie.

Jeśli szukasz zaufanego partnera, który zatroszczy się o księgowość i obsługę kadrową w Twojej firmie – zapraszamy do kontaktu! Zespół FA Partners tworzą doświadczeni księgowi, którzy specjalizują się zarówno w obsłudze jednoosobowych działalności gospodarczych, jak i spółek z o.o. i akcyjnych.

O Partnerach Zarządzających: Bio Anna Nowakowska-Madany oraz Tomasz Zapała

Split payment: co warto wiedzieć o mechanizmie podzielonej płatności?

Split payment, czyli mechanizm podzielonej płatności polega na dokonywaniu płatności za wystawione faktury na dwa odrębne rachunki bankowe sprzedawcy.

Kiedy obowiązuje split payment? I co należy wiedzieć o tej formie rozliczania faktur VAT?

Split payment – o co chodzi?

Mechanizm podzielonej płatności (MPP) powstał głównie po to, aby zapobiec oszustwom podatkowym. Przy płatności środkami elektronicznymi kwota na fakturze zostaje rozdzielona na dwie części:

• na rachunek rozliczeniowy dostawcy lub usługodawcy przelana zostaje kwota netto wskazana na fakturze

• na osobny rachunek VAT trafia podatek o wartości, którą wskazuje faktura.