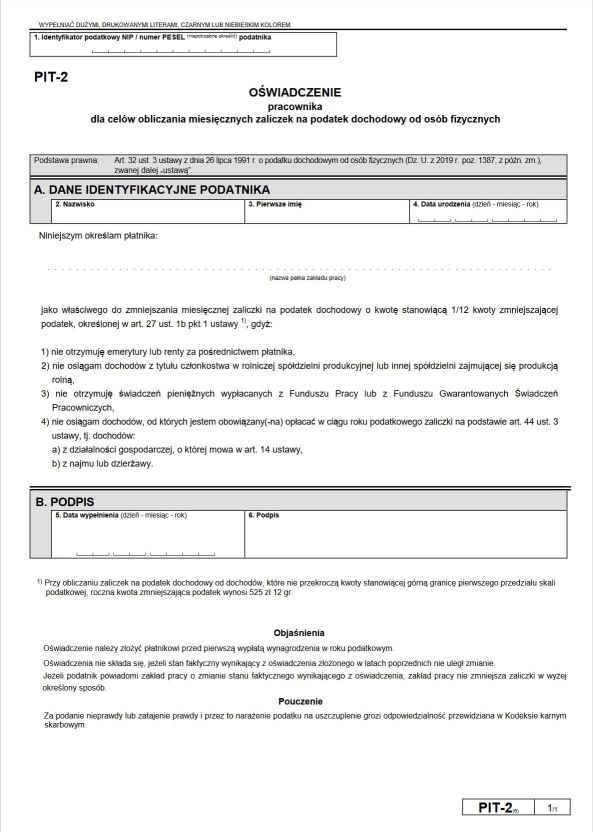

Oświadczenie PIT-2 w 2024 roku

Od stycznia 2023 r. obowiązują nowe zasady składania PIT-2 i innych formularzy/oświadczeń służących rozliczaniu zaliczek na podatek dochodowy od osób fizycznych przez płatników.

Od początku 2023 roku poszerzyła się grupa podatników, którzy mogą składać PIT–2. Teraz formularz PIT–2 składać mogą zarówno zatrudnieni na etacie, jak i zleceniobiorcy, wykonawcy dzieł, osoby odbywające praktykę absolwencką lub staż uczniowski, menadżerowie na kontraktach.

Czy trzeba składać oświadczenie?

Formularz PIT-2 w każdym zakresie jest prawem pracownika, a nie jego obowiązkiem. Podatnik również ma prawo w ogóle nie składać tego formularza. Wtedy płatnik podatku będzie naliczał zaliczkę na podatek na zasadach ogólnych. Pracownik może także złożyć tylko część oświadczeń/wniosków.

Podatnicy podatku dochodowego od osób fizycznych mogą składać następujące oświadczenia i wnioski mające wpływ na wysokość zaliczki/zaliczek obliczanych przez płatnika(ów):

- Oświadczenie o stosowaniu /niestosowaniu pomniejszenia zaliczki o kwotę stanowiącą nie więcej niż 1/12 kwoty zmniejszającej podatek;

- Oświadczenie o zamiarze preferencyjnego opodatkowania dochodów z małżonkiem albo jako osoba samotnie wychowująca dziecko;

- Oświadczenie o stosowaniu ulgi na powrót, ulgi dla rodzin 4+ oraz ulgi dla pracujących seniorów;

- Wniosek o stosowanie/niestosowanie ulgi dla młodych;

- Wniosek o stosowanie/niestosowanie kosztów uzyskania przychodów;

- Wniosek o stosowanie wyższej stawki podatku;

- Wniosek o niepobieranie zaliczek. Wymienione oświadczenia i wnioski podatnik składa płatnikowi. Składa je na piśmie lub w dowolny sposób przyjęty przez płatnika, np. poprzez system płacowo-księgowy obowiązujący w danej firmie.

Nowość dla podatników w 2023/2024

Nowością, która pojawiła się w tym roku jest możliwość upoważnienia wszystkich płatników (nie tylko pracodawców) do stosowania kwoty wolnej od podatku, w tym np. zleceniodawców, wypłacających wynagrodzenia członkom zarządu, rady nadzorczej albo wynagrodzenia z tytułu kontraktów menedżerskich. W rezultacie podatnicy inni niż pracownicy mogą korzystać z kwoty wolnej już w trakcie roku podatkowego na etapie wypłat miesięcznych, a nie dopiero poprzez złożenie zeznania.

Podatnik może od 1 stycznia 2023 r. dokonać podziału 1/12 kwoty zmniejszającej podatek (300 zł) w danym miesiącu maksymalnie na trzech płatników.

W oświadczeniu, w którym podatnik informuje płatnika, jak ma stosować kwotę zmniejszającą podatek, można uprawnić płatnika do pomniejszenia zaliczki o:

- 1/12 kwoty zmniejszającej podatek (300 zł /m-c), albo

- 1/24 kwoty zmniejszającej podatek (150 zł /m-c), albo

- 1/36 kwoty zmniejszającej podatek (100 zł /m-c)

Korzystanie ze wzorów opracowanych przez Ministerstwo Finansów nie jest obowiązkowe. Jeśli jednak podatnik złoży oświadczenie lub wniosek według tych wzorów, to płatnik nie może odmówić ich przyjęcia.

→ Jeśli jesteś zainteresowany konsultacją lub ofertą – to zapraszamy do kontaktu z ekspertami FA Partners.

Finance and Accounting Partners Sp. z o. o.

Finance and Accounting Partners Sp. z o. o. NIP: 5272913645

NIP: 5272913645

pon. - pt. 8:00 - 16:00

pon. - pt. 8:00 - 16:00