KSeF 2026 – kompletny przewodnik dla spółek kapitałowych i osobowych

Czym jest KSeF i dlaczego jest wprowadzany?

Krajowy System e-Faktur (KSeF) to centralna platforma Ministerstwa Finansów służąca do wystawiania, przesyłania, odbierania i przechowywania faktur ustrukturyzowanych w formacie XML zgodnym z określoną strukturą logiczną. Oryginał faktury – w rozumieniu przepisów VAT – będzie istniał wyłącznie w KSeF, natomiast PDF lub wydruk będą jedynie wizualizacją danych zapisanych w systemie.

Cele wprowadzenia KSeF można streścić w czterech punktach:

- uszczelnienie systemu VAT i ograniczenie wyłudzeń poprzez bieżący dostęp fiskusa do danych z faktur.

- automatyzacja raportowania (mniej ręcznych JPK, łatwiejsza analityka i kontrole krzyżowe).

- ujednolicenie formatu faktury i uproszczenie obiegu dokumentów między firmami (jeden standard XML).

- redukcja kosztów archiwizacji i obsługi papierowych/PDF-owych faktur po stronie przedsiębiorców.

Z perspektywy spółek kapitałowych i osobowych KSeF to nie tylko zmiana techniczna, ale faktyczna restrukturyzacja procesów obiegu dokumentów finansowych i kontroli podatkowej w firmie.

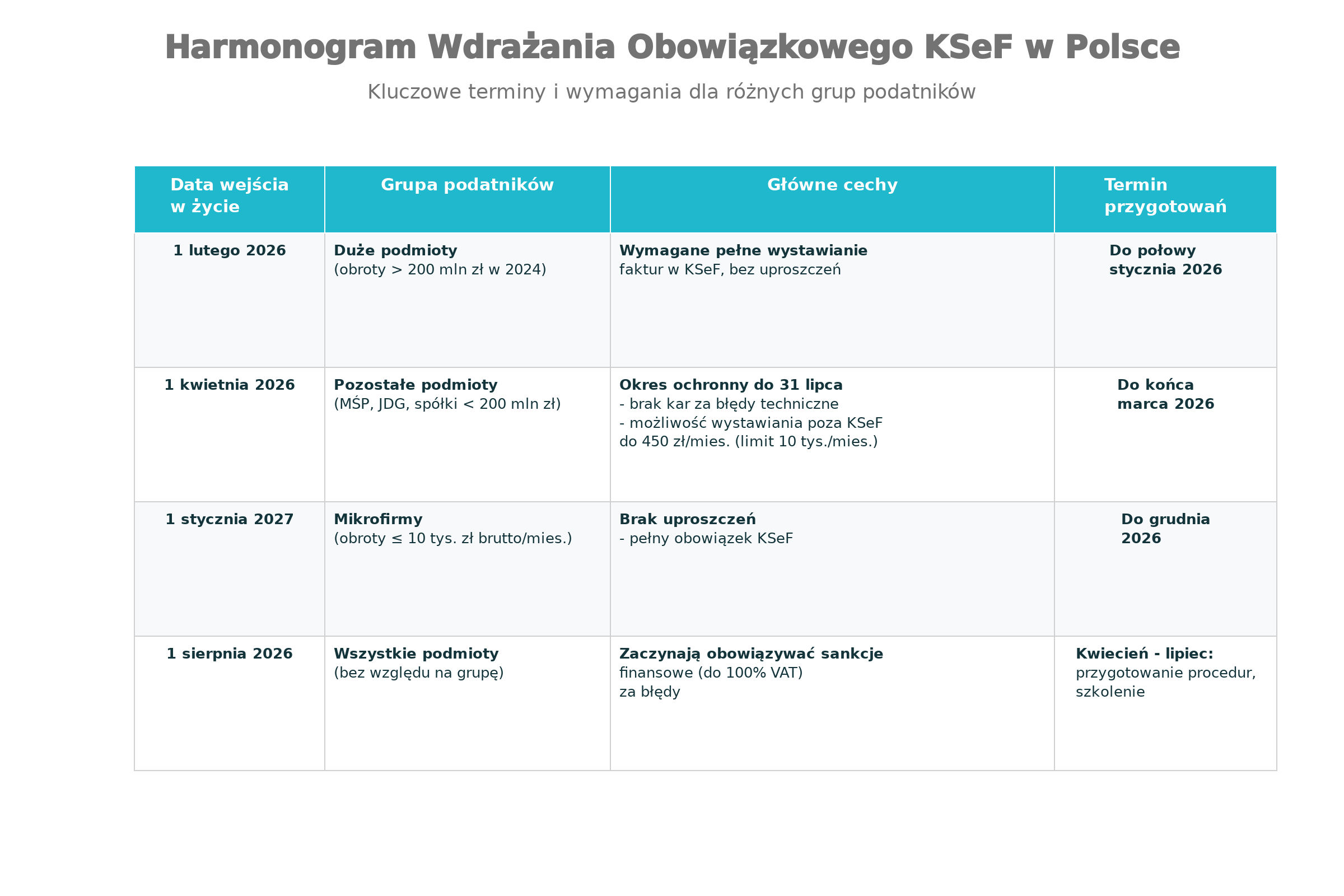

Harmonogram wdrażania KSeF 2026–2027 – kluczowe daty

Obowiązkowy KSeF został odroczony i będzie wprowadzany etapowo od 2026 r., z różnymi terminami dla poszczególnych grup podatników.

Najważniejsze daty:

- 1 lutego 2026 r. – obowiązek wystawiania faktur w KSeF dla „dużych podmiotów”: firm o wartości sprzedaży (wraz z VAT) przekraczającej 200 mln zł w 2024 r.

- 1 kwietnia 2026 r. – obowiązek dla pozostałych podatników VAT, w tym większości MŚP, jednoosobowych działalności, spółek osobowych i kapitałowych poniżej progu 200 mln zł.

- od 1 lutego 2026 r. – wszyscy podatnicy VAT (niezależnie od wielkości) muszą być gotowi na odbiór faktur zakupowych w KSeF.

- 2026 r. – okres przejściowy bez administracyjnych kar za błędy techniczne w KSeF (czas na „rozruch” systemu).

- 1 stycznia 2027 r. – pełne wejście reżimu sankcyjnego i domknięcie okresu ochronnego (z punktu widzenia ryzyk i kar warto to w artykule podkreślać bardzo mocno).

Kto musi stosować KSeF od 2026 r.?

Ministerstwo Finansów podkreśla, że forma prawna nie ma znaczenia – kluczowe jest to, czy dany podmiot jest podatnikiem VAT zobowiązanym do wystawiania faktur. Oznacza to, że obowiązek korzystania z KSeF obejmie:

- podatników VAT czynnych i zwolnionych (w tym podatników zwolnionych podmiotowo lub przedmiotowo, o ile mają obowiązek wystawienia faktury).

- jednoosobowe działalności gospodarcze (JDG) – niezależnie od formy opodatkowania (skala, liniówka, ryczałt).

- spółki kapitałowe: spółki z o.o., spółki akcyjne, proste spółki akcyjne.

- spółki osobowe: spółki jawne, partnerskie, komandytowe, partnerskie oraz spółki cywilne będące podatnikiem VAT.

- inne podmioty będące podatnikami VAT – np. fundacje, stowarzyszenia prowadzące działalność gospodarczą, podmioty publiczne wystawiające faktury (B2G).

Wyłączenia i specyficzne przypadki obejmują m.in.:

- osoby fizyczne nieprowadzące działalności gospodarczej, które nie mają obowiązku wystawiania faktur – ich nie dotyczy status „wystawcy” w KSeF.

- podmioty zagraniczne bez siedziby ani stałego miejsca prowadzenia działalności w Polsce, nieposiadające polskiego NIP – zasadniczo nie będą wystawiać faktur w polskim KSeF, choć mogą je otrzymywać jako odbiorcy w określonych scenariuszach.

Jeżeli wystawiasz faktury w polskim VAT – musisz przygotować się na KSeF.

Jakie faktury muszą trafić do KSeF: B2B, B2C, zagranica

Zakres obowiązkowych faktur w KSeF

Zgodnie z oficjalnym FAQ i podręcznikiem MF, KSeF obejmuje faktury wystawiane w rozumieniu polskiej ustawy o VAT, w szczególności faktury sprzedaży B2B oraz faktury B2G (dla jednostek sektora finansów publicznych). Firmowe portale księgowe wskazują, że docelowo KSeF stanie się podstawowym kanałem dla wszystkich „klasycznych” faktur VAT w obrocie gospodarczym B2B.

Kluczowe wnioski:

- faktury B2B dokumentujące dostawę towarów i usług objętych polskim VAT – obowiązkowo przez KSeF od dat wskazanych w harmonogramie.

- faktury B2G – faktury dla administracji publicznej – także przechodzą w całości do KSeF.

- faktury zaliczkowe, końcowe, częściowe – również są fakturami w rozumieniu ustawy o VAT i wystawia się je w KSeF.

Faktury B2C (dla konsumentów)

Kwestia faktur B2C jest jednym z najczęściej poruszanych tematów przez przedsiębiorców, zwłaszcza w e-commerce.

Z opracowań branżowych wynika, że:

- co do zasady obowiązkowy KSeF dotyczy przede wszystkim faktur wystawianych na rzecz podatników (B2B), natomiast wystawianie faktur dla konsumentów w KSeF będzie w dużym zakresie rozwiązaniem fakultatywnym (dobrowolnym) – przy czym zakres tej fakultatywności jest doprecyzowany w aktach wykonawczych i warto go w artykule dokładnie przytoczyć w kolejnej sekcji.

- część dostawców rozwiązań księgowych rekomenduje, aby przedsiębiorcy w modelu B2C nadal generowali wizualizacje (PDF) dla konsumenta, przy jednoczesnym raportowaniu tzw. faktury ustrukturyzowanej do KSeF, o ile wymaga tego konkretny typ transakcji (np. żądanie faktury przez konsumenta).

Faktury zagraniczne (UE i poza UE)

Dużym źródłem pytań są transakcje z kontrahentami zagranicznymi (UE i poza UE).

Firmy integrujące systemy ERP z KSeF podkreślają, że:

- transakcje, które podlegają opodatkowaniu w Polsce (np. część usług dla kontrahentów z UE lub spoza UE), będą nadal dokumentowane fakturami w polskiej ustawie VAT – a więc co do zasady powinny być ujmowane w KSeF.

- w przypadku wewnątrzwspólnotowej dostawy towarów (WDT) i eksportu obowiązują specyficzne zasady, ale faktury wystawiane przez polskiego podatnika nadal są fakturami VAT i mogą/muszą być raportowane przez KSeF; odbiorca zagraniczny otrzyma jednak wizualizację (PDF) lub inny uzgodniony format, bo nie ma „logowania” do polskiego systemu.

KSeF nie jest europejskim systemem fakturowania, ale tylko polską platformą. Kontrahent zagraniczny nie korzysta z KSeF bezpośrednio, otrzymuje natomiast fakturę w postaci, którą ustalicie w relacji biznesowej (PDF, EDI, portal B2B).

Struktura e-faktury (XML) – co faktycznie się zmienia?

KSeF wymusza stosowanie jednolitej struktury logicznej e-faktury, opisanej w dokumentacji MF oraz w podręczniku KSeF 2.0. Systemy księgowe i ERP muszą generować dokumenty w formacie XML zgodnym z tą strukturą, a nie dowolny PDF.

Zestaw najważniejszych cech struktury:

- pól wymaganych jest więcej niż na typowej „minimalistycznej” fakturze papierowej – struktura obejmuje szczegółowe dane stron, numer NIP, dane adresowe, oznaczenia procedur (np. odwrotne obciążenie, marża).

- struktura wymaga ścisłego trzymania się słowników i wartości, co oznacza, że błędne kody, brak wymaganych pól lub nieprawidłowy format NIP mogą skutkować odrzuceniem faktury przez KSeF.

- numer faktury wewnętrzny nadal może być stosowany, ale KSeF nadaje własny unikalny numer identyfikujący (tzw. numer KSeF), który będzie używany w komunikacji, JPK i ewentualnych kontrolach.

Dla CFO i dyrektorów finansowych kluczowy jest wniosek: zmiana na XML nie jest „kosmetyczna” – wymaga przeglądu wszystkich szablonów faktur, słowników i integracji w systemach.

Faktury korygujące w KSeF – główne zasady

Faktury korygujące (korekty) to jedno z najczęstszych źródeł pytań księgowych i przedsiębiorców. Zarówno portale doradcze, jak i producenci oprogramowania podkreślają kilka kluczowych punktów:

- korekta w KSeF jest odrębnym dokumentem XML, który odnosi się do faktury pierwotnej poprzez wskazanie jej numeru KSeF i danych identyfikacyjnych.

- struktura korekty wymaga określenia, czego dotyczy zmiana – kwot, stawek VAT, pozycji towarowych, danych kontrahenta – oraz podania przyczyny korekty.

- sposób rozliczania korekt w VAT (zmniejszających i zwiększających) nadal opiera się o zasady z ustawy o VAT, ale KSeF ułatwia ich śledzenie, bo organy podatkowe widzą powiązania między fakturą pierwotną a korektą w czasie rzeczywistym.

W praktyce – przy projektowaniu procesów – trzeba dość szybko odpowiedzieć na pytania: kto w firmie ma prawo wystawiać korekty, jak są zatwierdzane i jak system ERP buduje automatyczne powiązania w KSeF.

Rejestracja w KSeF: JDG vs spółki (kapitałowe i osobowe)

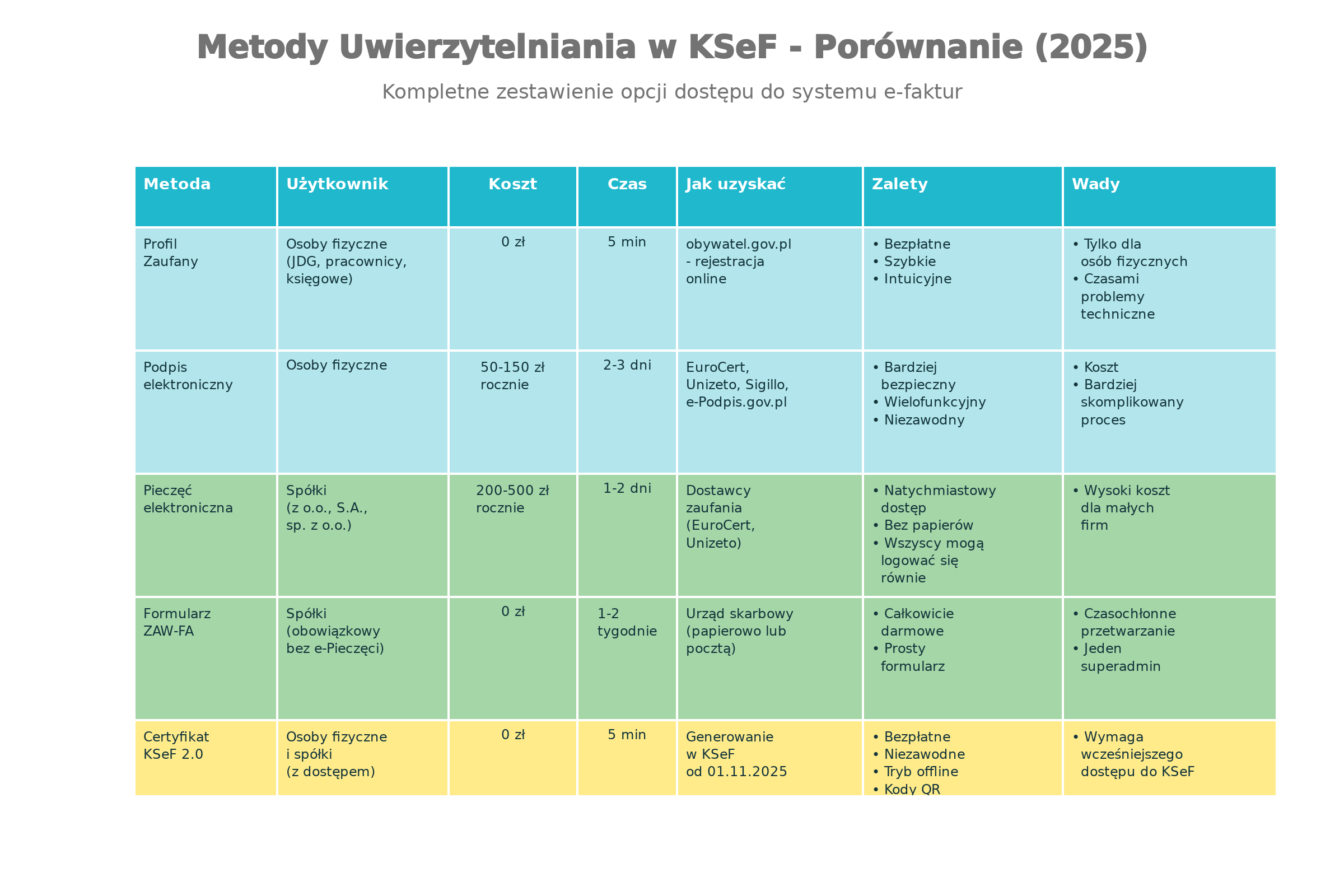

Portal MF oraz serwisy doradcze wyróżniają wyraźnie dwa główne scenariusze uwierzytelniania: dla osób fizycznych (JDG) i dla spółek.

JDG (jednoosobowa działalność gospodarcza)

Właściciel loguje się do KSeF bezpośrednio jako podatnik – najczęściej za pomocą Profilu Zaufanego lub kwalifikowanego podpisu elektronicznego.

JDG może od razu nadawać uprawnienia innym osobom (pracownikom, biuru rachunkowemu) z poziomu KSeF, bez konieczności składania papierowych formularzy w urzędzie, o ile jest to robione elektronicznie z odpowiednim uwierzytelnieniem.

Spółki kapitałowe i osobowe

W przypadku spółek kluczowe jest pojęcie „osób uprawnionych do reprezentacji”.

Zgodnie z instrukcjami MF i praktyką doradców:

- spółka musi najpierw wskazać osoby, które będą reprezentować ją w KSeF – są to członkowie zarządu (spółka z o.o., S.A., PSA) lub wspólnicy uprawnieni do reprezentacji (spółka jawna, partnerska, cywilna).

- w części przypadków konieczne jest złożenie formularza ZAW-FA do urzędu skarbowego, aby powiązać konkretne osoby z prawem do nadawania uprawnień w KSeF w imieniu spółki.

- dopiero po takim zgłoszeniu osoby te mogą logować się do KSeF, nadawać dalsze uprawnienia (np. pracownikom, biuru rachunkowemu, integratorom IT) oraz pobierać certyfikaty KSeF.

Metody uwierzytelniania: Profil Zaufany, podpis kwalifikowany, certyfikaty KSeF 2.0

KSeF 2.0 wprowadza kilka równoległych mechanizmów uwierzytelniania, z których część będzie absolutnie kluczowa przy awariach i trybie offline.

Najważniejsze metody, które chcemy szczegółowo omówić:

- Profil Zaufany – podstawowe narzędzie logowania dla osób fizycznych, najczęściej używane przez właścicieli JDG oraz członków zarządów logujących się jako osoby.

- kwalifikowany podpis elektroniczny – może służyć zarówno osobom fizycznym (podpis osobisty), jak i do korzystania z kwalifikowanej pieczęci elektronicznej działającej w imieniu podmiotu (spółki).

- kwalifikowana pieczęć elektroniczna (e-Pieczęć) – szczególnie istotna dla spółek kapitałowych; umożliwia podpisywanie dokumentów w imieniu podmiotu, bez przypisywania wszystkiego do jednej osoby fizycznej.

- certyfikaty KSeF 2.0 – nowość, czyli specjalne certyfikaty wystawiane przez Moduł Certyfikatów i Uprawnień (MCU) – służą do uwierzytelnienia systemów i pracy w trybie offline/awaryjnym, stają się podstawowym „kluczem” dla integracji ERP i systemów zewnętrznych od 2026 r.

Portale doradcze i integratorzy rekomendują, aby spółki kapitałowe już w 2025 r. wypracowały politykę:

- kto używa podpisu osobistego,

- kto dysponuje pieczęcią,

- jak i gdzie będą instalowane certyfikaty KSeF (serwery, aplikacje)

PYTANIE 1: od kiedy KSeF będzie obowiązkowy?

KSeF będzie obowiązkowy w trzech etapach: od 1 lutego 2026 (duże firmy), 1 kwietnia 2026 (małe), 1 stycznia 2027 (wszyscy).

HARMONOGRAM WDRAŻANIA KSeF

ETAP 1: 1 lutego 2026 – duże firmy

Kto musi?

- Firmy z przychodem powyżej 2 mln zł (rocznym, 2024/2025)

- Spółki akcyjne (SA)

- Spółki komandytowo-akcyjne (SKA)

- Banki, ubezpieczyciele, operatorzy telekomunikacyjni

Co to oznacza?

- Muszą wystawiać WSZYSTKIE faktury w KSeF

- B2B (do firm) – obowiązkowe

- B2C (do osób prywatnych) – obowiązkowe

- Brak możliwości wystawiania poza systemem

Liczba firm: ~5 000–7 000 firm w Polsce

Przygotowanie: Muszą się zarejestrować do 31 stycznia 2026

ETAP 2: 1 kwietnia 2026 – wszystkie pozostałe firmy

Kto musi?

- JDG (Jednoosobowe Działalności Gospodarcze)

- Spółki sp. z o.o., Sp. jawna, Sp. komandytowa

- Inne firmy o przychodzie poniżej 2 mln zł

- Wszyscy bez podatku VAT (ryczałt, podatek rolny)

Co to oznacza?

- Obowiązkowe KSeF dla WSZYSTKICH

- Wyjątki: osoby prywatne, procedury specjalne, zagranica

Liczba firm: ~2–3 miliony firm w Polsce

Przygotowanie: Powinni się zarejestrować do 31 marca 2026

ETAP 3: 1 stycznia 2027 – całkowita implementacja

Co się zmienia?

- Faktury papierowe całkowicie zakazane (z mało wyjątkami)

- KSeF jest jedynym obowiązkowym systemem

- Brak możliwości wystawiania poza systemem

- Wyjątki są minimalne

CZAS NA PRZYGOTOWANIE

Grudzień 2025 – Styczeń 2026:

- ✅ Zarejestruj się w KSeF

- ✅ Przygotuj certyfikat

- ✅ Skonfiguruj system ERP/program księgowy

- ✅ Testuj w środowisku demo

- ✅ Przeszkolić zespół

Czas potrzebny: 20–40 godzin (dla firmy)

PYTANIE 2: czy każdy musi używać KSeF?

Kogo dotyczy obowiązek?

✅ Muszą używać KSeF:

- Wszystkie firmy z VAT (od 1 kwietnia 2026)

- JDG z VAT ✅

- Spółki z VAT ✅

- Osoby prowadzące działalność ✅

- Firmy z przychodem > 10 tys. zł/mies. (średnio)

- To przeliczony limit dla małych firm

- Jeśli przychód > 120 tys. zł/rok → KSeF obowiązkowy

- Wszystkie procedury handlowe

- B2B ✅

- B2C ✅

- Eksport ✅

❌ Wyłączenie z obowiązku:

- Osoby prywatne (nie ma faktury VAT)

- Prywatne osoby nie wystawiają faktur

- Mogą otrzymywać faktury od firm ✅

- Rolnicy płacący podatek rolny (na razie)

- Podatek rolny zamiast VAT

- Wyłączeni do 31.12.2026

- Od 1.01.2027 będą musieli, jeśli mają VAT

- Procedury specjalne:

- Marża (dla handlowców)

- Paczka (mały pakiet usług VAT)

- OSS/IOSS (sprzedaż zagraniczna, USP)

- Specjalne wyłączenia:

- Organizacje pozarządowe (fundacje)

- Szkoły i uniwersytety (nie-komercyjne)

- Kościół (kościelne placówki)

Praktycznie – czy to dotyczy Ciebie?

✅ Powini używać KSeF:

- JDG z przychodu > 10 tys./mies (średnio) → TAK

- MŚP z VAT → TAK

- E-commerce → TAK

- Usługi (doradztwo, marketing, IT) → TAK

- Handel → TAK

- Produkcja → TAK

❌ Mogą być wyłączeni:

- Mikrofirma (przychód < 50 tys./rok) → TAK (czasami)

- Ryczałt od przychodów → MOŻE BYĆ (zależy)

- Podatek rolny → TAK (do 31.12.2026)

- Zwolnienie VAT (usługi zdrowotne, edukacyjne) → MOŻE BYĆ

PYTANIE 3: jakie są wyjątki od obowiązku KSeF?

Wyjątki to: procedury specjalne (marża, paczka), zwolnienia VAT, sprzedaż zagraniczna do UE, i małe firmy (do 31.12.2026).

LISTA WYJĄTKÓW

WYJĄTEK 1: Procedura Marża (Handlowcy)

Co to?

Handlowiec kupuje towary i sprzedaje (liczą tylko marżę, nie pełną cenę).

Przykład:

Kupuję książkę za 50 zł

Sprzedaję za 70 zł

Marża: 20 zł

VAT liczę tylko z marży: 20 zł × 23% = 4,60 zł

Czy KSeF obowiązkowy?

- ❌ NIE – mogą być wyłączeni

- ✅ ALE mogą się dobrowolnie zarejestrować

Kto to robi?

- Antykwariaty

- Galerie sztuki

- Lombardy

- Czasami księgarnie (zależy od procedury)

WYJĄTEK 2: Procedura OSS/IOSS (sprzedaż zagraniczna)

Co to?

Sprzedaż do osób prywatnych w innym kraju UE (np. wyślesz paczkę do Niemiec).

Czy KSeF obowiązkowy?

- ❌ NIE dla tej konkretnej faktury

- ✅ ALE ogólnie firmy z OSS mogą być w KSeF

Kto to robi?

- E-commerce wysyłający za granicę

- Cyfrowe usługi dla nierezydentów (oprogramowanie)

- Platformy marketingowe

WYJĄTEK 3: zwolnienia VAT

Jakie przypadki?

- Usługi medyczne ✅

- Usługi edukacyjne ✅

- Usługi ubezpieczeniowe ✅

- Usługi bankowe (niektóre) ✅

Czy KSeF obowiązkowy?

- Jeśli ZE zwolnieniem VAT (brak VAT na fakturze)

- Mogą być wyłączeni lub mogą się dobrowolnie zarejestrować

- To zależy od struktury biznesu

WYJĄTEK 4: Mmałe przychody (do 31.12.2026)

Ile to “małe”?

Przychód roczny < 50 000 zł

LUB

Przychód miesięczny średnio < 4 200 zł

Czy KSeF obowiązkowy?

- Do 31.12.2026: ❌ NIE

- Od 1.01.2027: ✅ TAK (jeśli mają VAT)

Ale! To będzie rzeczywista wysokość przychodów, nie szacunek.

WYJĄTEK 5: ryczałt od przychodów

Co to?

Podatek flat zamiast VAT (np. 15% od przychodów).

Czy KSeF obowiązkowy?

- Do 31.12.2026: ❌ NIE

- Od 1.01.2027: Będzie obowiązkowy dla wszystkich

Tabela wyjątków

| Przypadek | KSeF obowiązkowy? | Uwagi |

|---|---|---|

| Procedura marża | ❌ NIE (ale można dobrowolnie) | Handlowcy antykwariatów |

| OSS/IOSS | ❌ NIE (ale można dobrowolnie) | Sprzedaż zagraniczna |

| Zwolnienie VAT | ❌ NIE (ale można dobrowolnie) | Usługi medyczne, edukacyjne |

| Przychód < 50 tys./rok | ❌ NIE (do 31.12.2026) | Do końca 2026 mają odroczenie |

| Ryczałt | ❌ NIE (do 31.12.2026) | Od 2027 będzie obowiązkowy |

| Podatek rolny | ❌ NIE (do 31.12.2026) | Od 2027 będzie obowiązkowy |

PYTANIE 4: mogę czekać z KSeF do stycznia 2027 (limit 10 tys./mies.)?

Nie do końca. Jeśli przychód > 10 tys./mies., musisz się zarejestrować do kwietnia 2026. Ale jeśli rzeczywiście poniżej – masz odroczenie do grudnia 2026.

Limit 10. tyś. pln – wyjaśnienie:

Czy mogę czekać?

TAK – jeśli spełniasz warunki:

Przychód (brutto) < 10 000 zł/miesiąc (średnio)

ORAZ

Przychód (brutto) < 120 000 zł/rok

Wtedy:

- Do 31 grudnia 2026: Mogę NOT mieć KSeF ✅

- Od 1 stycznia 2027: MUSZĘ mieć KSeF ❌

Praktycznie – jak sprawdzić?

1. Przychód z ostatnich 12 miesięcy: ? zł

2. Podziel przez 12: ? ÷ 12 = ? zł/mies.

3. Czy wynik < 10 000 zł?

- TAK → możesz czekać do grudnia 2026 ✅

- NIE → musisz się zarejestrować do kwietnia 2026 ❌

Przykład 1: Mogę czekać

Przychód roczny: 90 000 zł

Na miesiąc: 90 000 ÷ 12 = 7 500 zł/mies.

Czy < 10 000? TAK

→ Mogę czekać do grudnia 2026 ✅

Przykład 2: Muszę się zarejestrować

Przychód roczny: 150 000 zł

Na miesiąc: 150 000 ÷ 12 = 12 500 zł/mies.

Czy < 10 000? NIE (12 500 > 10 000)

→ MUSZĘ się zarejestrować do kwietnia 2026 ❌

Praktyczne porady:

Jeśli czekasz (przychód < 10 tys./mies.):

- Zapisz termin w kalendarzu:

- Ostateczny termin: 31 grudnia 2026

- Rejestracja: do 31 grudnia 2026 (możliwie wcześniej)

- Przygotuj się:

- Pobierz certyfikat (grudzień 2026)

- Skonfiguruj system (grudzień 2026)

- Testuj (grudzień 2026)

- Wdrażaj (styczeń 2027)

- ALE: Czekać nie oznacza nic nie robić!

- Czytaj artykuły o KSeF (dziś)

- Zaplanuj implementację (styczeń 2026)

- Testuj w demo (luty 2026)

- Przeszkolić zespół (listopad 2026)

Jeśli przekraczasz limit:

- Rejestracja: do 31 marca 2026

- Implementacja: kwiecień 2026

- Obowiązkowe wysyłanie: od 1 kwietnia 2026

PYTANIE 5: Co z fakturami sprzedaży zagranicznej (eksport)?

Faktury z eksportem trafiają do KSeF, ale nabywca zagraniczny nie ma do nich dostępu. To jest OK – ministerstwo tak chce.

Sprzedaż zagraniczna – przewodnik:

SCENARIUSZ 1: sprzedaż do firmy w Niemczech

Ty (Polska): Wystawiasz fakturę

Nabywca: Firma w Niemczech (ma niemiecki NIP/VAT)

Kwota: 10 000 EUR + VAT 0% (bo eksport)

Co się dzieje?

1. Wysyłasz fakturę do KSeF (polska)

2. KSeF przyjmuje i archiwizuje

3. Nabywca (Niemcy): Nie ma dostępu do KSeF

4. Nabywca: Otrzymuje PDF maila (tradycyjnie)

5. Nabywca: Wstawia do swojego systemu (niemiecki)

SCENARIUSZ 2: sprzedaż do osoby prywatnej w Niemczech

Ty (Polska): Sprzedajesz usługę

Nabywca: Osoba prywatna w Niemczech

Kwota: 1000 EUR + VAT 0%

Co się dzieje?

1. Wystawiasz fakturę

2. KSeF przyjmuje (polska baza)

3. Nabywca: Nie ma dostępu do KSeF

4. Wysyłasz PDF mailem

5. Koniec – wszystko OK

Jak wystawić fakturę z eksportem?

Struktura faktury:

Sprzedawca:

- Twoja firma (Polska)

- Twój NIP (polska)

- Adres w Polsce

Nabywca:

- Nazwa firmy/osoby

- Adres: EU (Niemcy, Francja, itp.)

- VAT ID: Niemiecki / Francuski / itp. (jeśli jest)

Towary/Usługi:

- Opis

- Ilość, cena

VAT:

- ❌ 0% (bo eksport)

- Kod: "Eksport poza UE" lub "Intrastat UE"

Kwota:

- Netto: X EUR

- VAT: 0 EUR (eksport!)

- Brutto: X EUR

Praktyczne porady

✅ DOBRZE:

- Wystawiasz fakturę z prawidłowym VAT ID nabywcy ✅

- Zaznaczasz procedurę (eksport, sprzedaż zagraniczna) ✅

- Wysyłasz do KSeF ✅

- Wysyłasz też PDF nabywcy ✅

❌ ŹLE:

- Wystawiasz bez VAT ID nabywcy ❌

- Nie zaznaczasz, że to eksport ❌

- Liczysz VAT 23% (zamiast 0%) ❌

PODSUMOWANIE PYTAŃ 1–5

| Pytanie | Odpowiedź |

|---|---|

| Od kiedy obowiązkowy? | 1 lutego (duże), 1 kwietnia (małe), 1 stycznia 2027 (wszyscy) |

| Czy mnie dotyczy? | Prawie wszystkich – z kilka wyjątkami |

| Jakie wyjątki? | Marża, OSS, zwolnienia VAT, przychód < 10 tys./mies. |

| Mogę czekać do stycznia? | TAK, jeśli przychód < 10 tys./mies. (ale przygotuj się) |

| Sprzedaż zagraniczna? | TAK, trafia do KSeF, ale nabywca jej nie widzi |

→ Jeśli jesteś zainteresowany konsultacją lub ofertą – to zapraszamy do kontaktu z ekspertami FA Partners.

PYTANIE 6: Jak się zarejestrować w KSeF – JDG (Jednoosobowa Działalność)?

JDG rejestruje się przez Profil Zaufany (10–20 minut) lub papierowy formularz (1–2 tygodnie). Profil Zaufany to najprostsza opcja.

METODA 1: profil zaufany (najszybciej– 10 min)

Czego potrzebujesz?

- ✅ PESEL (własny numer)

- ✅ Dowód osobisty lub paszport

- ✅ Dostęp do internetu

Krok po kroku:

1. Zaloguj się do Profilu Zaufanego

- Wejdź: https://profil.gov.pl/

- Zaloguj się (email + hasło, lub Twoje konto google/microsoft)

- Jeśli nie masz → zarejestruj (10 minut)

2. Przejdź do KSeF

- W Profilu: szukaj “KSeF” lub “Krajowy System e-Faktur”

- Kliknij: “Załóż konto KSeF”

3. Wypełnij dane

- PESEL: Twój numer (já się pojawi automatycznie)

- NIP: Twój numer podatnika

- Email: Jaki?

- Telefon: Jaki?

- Kliknij: “Dalej”

4. Potwierdzenie

- Email otrzymasz kod

- Wpisz kod

- Kliknij: “Potwierdzam”

5. Gotowe!

- Masz dostęp do KSeF

- Możesz się zalogować: https://ksef.podatki.gov.pl/

- Login: PESEL

- Hasło: Tu samo co w Profilu Zaufanym

Czas: ~10 minut

Koszt: 0 zł (zupełnie bezpłatny)

Wymóg: Internet + Profil Zaufany

METODA 2: papierowy formularz ZAW-FA (ok 1–2 tygodnie)

Czego potrzebujesz?

- ✅ Formularz ZAW-FA (druk)

- ✅ Dowód osobisty

- ✅ Możliwość złożenia w urzędzie skarbowym

Krok po kroku:

1. Pobierz formularz

- Wejdź: https://mf.gov.pl/

- Szukaj: “ZAW-FA” lub “Zawiadomienie KSeF”

- Pobierz PDF (formularz)

2. Wypełnij formularz

- IMIĘ, NAZWISKO: Twoje

- PESEL: Twój numer

- NIP: Twój numer

- Data: Dzisiejsza

- Podpis: Podpisz piórem

3. Drukuj

- Wydrukuj formularz (czysty papier A4)

4. Złóż w urzędzie

- Przejdź do lokalnego urzędu skarbowego

- Powiedz: “Chciałbym się zarejestrować w KSeF”

- Złóż formularz (2 egzemplarze)

- Weź potwierdzenie

- Czekaj 3–7 dni

5. Czekaj na potwierdzenie

- Urząd wyśle email (na podany email)

- W emailu: informacja o dostępie do KSeF

- Login: PESEL

- Hasło: Otrzymasz w mailu

Czas: ~1–2 tygodnie

Koszt: 0 zł

Wymóg: Papier, pióro, możliwość wizyta w urzędzie

PORÓWNANIE METOD

| Metoda | Czas | Koszt | Wymóg | Rekomendacja |

|---|---|---|---|---|

| Profil Zaufany | 10 min | 0 zł | Internet | ✅ BEST |

| ZAW-FA | 1–2 tyg. | 0 zł | Papier + urząd | ⚠️ Slow |

| e-Pieczęć | 2–3 dni | 200–500 zł | Certyfikat | ❌ Nie dla JDG |

Moja rada: Użyj Profilu Zaufanego – jest szybki, bezpłatny i niezawodny ✅

PYTANIE 7: jak zintegrować KSeF z systemem księgowym ERP?

Integracja KSeF z systemem ERP to proces, w którym oprogramowanie księgowe łączy się bezpośrednio z rządowym systemem e-faktur. Są 4 metody: wbudowana integracja, API, konektory, outsourcing.

4 metody integracji:

METODA 1: wbudowana integracja w programie księgowym

Co to jest?

Producent oprogramowania (np. wFirma, Symphonia) już zintegrował swój system z KSeF.

Popularne programy:

- ✅ wFirma.pl (MŚP)

- ✅ Symphonia (Comarch)

- ✅ iFirma (e-commerce)

- ✅ Mizzox (profesjonalny)

- ✅ Subiekt GT (handel)

Koszt: 0–100 zł/mies (w abonamencie)

Czas: 30–60 minut

Dla kogo: Wszystkie firmy (najmniejsze do największych)

Zalety:

- Najprostszy (wszystko w menu)

- Nie wymaga IT

- Szybka konfiguracja

- Wsparcie producenta

METODA 2: API integracja (elastyczna)

Co to jest?

Bezpośrednia komunikacja między Twoim systemem a KSeF przez interfejs API.

Wymagania:

- Zespół programistów

- Dokumentacja API KSeF 2.0

- Umiejętność REST API

Koszt: 20 000–100 000 zł (implementacja)

Czas: 4–12 tygodni

Dla kogo: Duże firmy, systemy niestandardowe

Zalety:

- Pełna elastyczność

- Własne rozwiązanie

- Szybkie przetwarzanie

METODA 3: KONEKTORY (MOSTY GOTOWE)

Co to jest?

Gotowe mosty między dużymi systemami (SAP, Oracle) a KSeF.

Dostawcy:

- Routty

- All for One

- DServer24

Koszt: 5 000–20 000 zł/rok (licencja)

Czas: 2–6 tygodni

Dla kogo: Firmy z SAP, Oracle, Dynamics

Zalety:

- Szybsza implementacja

- Wsparcie dostawcy

- Aktualizacje automatyczne

METODA 4: outsourcing (biuro księgowe)

Co to jest?

Biuro rachunkowe zarządza KSeF zamiast Ciebie.

Koszt: 100–500 zł/mies

Czas: Natychmiast

Dla kogo: Mikrofirmy

Zalety:

- Nie musisz się martwić

Wady:

- Drogi koszt

- Zależność od dostawcy

PYTANIE 8: Czy wszystkie programy księgowe mają integrację z KSeF?

Większość ma, ale starsze systemy mogą mieć problemy. Musisz najpierw sprawdzić producenta.

Programy z pełną integracją

| Program | Status | Od kiedy |

|---|---|---|

| wFirma.pl | ✅ Pełna | Czerwiec 2024 |

| Symphonia | ✅ Pełna | Lipiec 2024 |

| iFirma | ✅ Pełna | Sierpień 2024 |

| Mizzox | ✅ Pełna | Wrzesień 2024 |

| Subiekt GT | ✅ Pełna | Kwiecień 2025 |

| ProConta | ✅ Pełna | Maj 2025 |

Jeśli używasz jednego z tych → jesteś bezpieczny ✅

PYTANIE 9: Jakie kary grożą za niedopełnienie obowiązków KSeF?

Kary są bardzo dotkliwe – do 100% VAT na fakturze lub 18,7% wartości faktury bez VAT.

Tabela kar

| Naruszenie | Wysokość kary |

|---|---|

| Faktura poza KSeF (obowiązkowy) | Do 100% VAT |

| Faktura bez VAT, poza KSeF | Do 18,7% wartości |

| Opóźnienie wysłania | Do 100% VAT (za każdy dzień) |

| Błędna struktura FA(3) | Do 100% VAT |

Przykład:

Faktura: 5 000 zł netto + 1 150 zł VAT (23%)

Jeśli wystawisz poza KSeF:

Kara (do 100%): do 1 150 zł

Rzeczywista (średnia): 800–1 150 zł

Porada: Nie ryzykuj – zarejestruj się teraz!

PYTANIE 10: Co to jest tryb offline24?

Tryb offline24 to procedura “awaryjnego” fakturowania, gdy nie masz internetu. Możesz wystawić fakturę lokalnie i wysłać ją następnego dnia.

Jak to działa:

Brak internetu

↓

Włączasz offline24

↓

Wystawiasz fakturę lokalnie

↓

Faktura ma kod QR (offline)

↓

Kiedy wraca internet

↓

Wysyłasz do KSeF (do 24h)

Wymóg: Certyfikat KSeF 2.0 (pobierz teraz!)

Termin: Do 24 godzin od powrotu internetu

Koszt: Zupełnie bezpłatny

PYTANIE 11: Czy faktury papierowe całkowicie znikną?

Tak. Do 31 grudnia 2026 będą jeszcze dozwolone. Od 1 stycznia 2027 obowiązkowy jest KSeF dla wszystkich.

Harmonogram znikania:

| Data | Status papierowych faktur |

|---|---|

| Do 31.12.2026 | ✅ OK (ale od 1.04 mogą być poza KSeF dla B2C) |

| Od 1.01.2027 | ❌ Obowiązkowy KSeF dla WSZYSTKICH |

| Starsze faktury | ✅ Pozostają ważne (archiwizuj normalnie) |

PYTANIE 12: Jaki jest wpływ KSeF na zwrot VAT?

KSeF skraca czas zwrotu VAT z 60 dni na 40 dni. Oszczędność: do 1 000 zł/rok (zależy od VAT).

PORÓWNANIE

| Metryka | Przed KSeF | Po KSeF | Oszczędność |

|---|---|---|---|

| Czekanie | 60 dni | 40 dni | 20 dni |

| Całkowity czas | ~90 dni | ~60 dni | 30 dni |

PRZYKŁAD FINANSOWY

Firma handlowa:

- Miesięczny VAT do zwrotu: 23 000 zł

- Roczny: 276 000 zł

Przed KSeF:

- W zawieszeniu: ~60 000 zł VAT

- Straty odsetkowe: ~3 000 zł/rok

Po KSeF:

- W zawieszeniu: ~40 000 zł VAT

- Straty odsetkowe: ~2 000 zł/rok

- OSZCZĘDNOŚĆ: ~1 000 zł/rok

PYTANIE 13: Jakie są najczęstsze błędy wdrażania KSeF?

TOP 10 błędów

| Błąd | Kiedy uderzy |

|---|---|

| Czekanie do ostatniej chwili | Marzec 2026 (kryzys) |

| Brak analizy procesów | Styczeń 2026 (zły start) |

| Błędy w strukturze XML | Codziennie (odrzucane faktury) |

| Brak szkolenia zespołu | Kwiecień 2026 (błędy w pracy) |

| Opóźnione testy | Kwiecień 2026 (system pada) |

| Brak integracji z ERP | Codziennie (ręczne wpisywanie) |

| Ignorowanie walidacji | Codziennie (odrzucane faktury) |

| Brak kopii certyfikatu | Awaria (nie możesz wysyłać) |

| Brak powiadomienia kontrahentów | Kwiecień 2026 (chaos) |

| Brak planu awaryjnego | Awaria (tracisz dochód) |

Porada: Zacznij przygotowania teraz!

PYTANIE 14: Czy KSeF jest bezpieczny pod względem danych osobowych?

KSeF jest bezpieczny – szyfrowanie AES-256, RODO-compliant. Ale ty jesteś odpowiedzialny za dane u siebie.

BEZPIECZEŃSTWO

Co robi ministerstwo:

- ✅ Szyfrowanie AES-256-CBC

- ✅ Audyt i śledzenie dostępów

- ✅ Unikalne numery KSeF

- ✅ Dostęp kontrolowany

Co musisz robić ty:

- ✅ Chronić hasło Profilu

- ✅ Pilnować certyfikatu

- ✅ Nie udostępniać uprawnień

- ✅ Mieć politykę prywatności

PYTANIE 15: Jak będą wyglądać faktury z kodem QR?

Faktury będą wyglądać prawie tak samo, ale będą mieć kod QR, który można zeskanować do weryfikacji autentyczności.

Struktura faktury

Faktura będzie miała:

- ✅ Wszystkie dane jak wcześniej

- ✅ Numer KSeF (32 znaki)

- ✅ Kod QR (do skanowania)

- ✅ Cyfrowy podpis ministerstwa

Kod QR zawiera:

- Numer KSeF

- NIP wystawcy

- Data wystawienia

- Wartość brutto

- Podpis (certyfikat)

Jak zeskanować?

- Aparat telefonu

- Aplikacja KSeF

- Czytnik QR online

PYTANIE 16: Czy mogę pobierać moje faktury z KSeF?

Tak, zawsze. Możesz je pobierać, drukować, archiwizować. Ministerstwo nie będzie Ci ich zabierać.

Dostęp do faktur

Co możesz zrobić:

- ✅ Pobierać jako PDF lub XML

- ✅ Drukować na papierze

- ✅ Archiwizować w systemie

- ✅ Eksportować dane

- ✅ Pobrać wszystkie naraz (ZIP)

Bezpieczeństwo:

- ✅ Ty widzisz tylko SWOJE faktury

- ✅ Konkurent NIE widzi Twoich danych

- ✅ Ministerstwo ma dostęp (do celów VAT)

- ✅ Biuro rachunkowe (jeśli masz uprawnienia)

Podsumowanie pytań 7–16

| Pytanie | Odpowiedź |

|---|---|

| Integracja z ERP? | 4 metody: wbudowana, API, konektory, outsourcing |

| Wszystkie programy mają? | Nie, ale większość tak – sprawdź producenta |

| Jakie kary? | Do 100% VAT (do 18,7% bez VAT) |

| Offline24? | Fakturowanie bez internetu, wysyłka do 24h |

| Faktury papierowe? | Znikają od 1.01.2027 (do 31.12.2026 OK) |

| Wpływ na VAT? | Zwrot szybszy o 20 dni (~1000 zł oszczędności) |

| Błędy? | Czekanie, brak analiz, błędy XML, brak szkolenia |

| Bezpieczeństwo? | Szyfrowanie AES-256, RODO-compliant |

| Faktury z QR? | TAK, weryfikacja autentyczności przez skanowanie |

| Dostęp do kopii? | TAK, pobieranie, drukowanie, archiwizowanie |

PYTANIE 17: Czy mogę edytować fakturę po wysłaniu do KSeF?

Nie mogę edytować faktury bezpośrednio. Ale mogę wysłać korektę, która zmieni dane w KSeF.

Jak wysłać korektę faktury?

Kroki:

- Zaloguj się do KSeF

- Przejdź do: Faktury → Moje faktury

- Znajdź błędną fakturę

- Kliknij: “Wyślij korektę”

- Uzupełnij dane korekty

- Wyślij (korekta ma nowy numer KSeF)

Rodzaje korekt:

- Korekta zwiększająca – zwiększasz ceny/VAT (różnica)

- Korekta zmniejszająca – zmniejszasz wartość

- Storna pełna – anulujesz całą fakturę (minus 100%)

Czasami: Możesz wysłać korektę nawet po roku

Efekt: Korekta zmienia VAT automatycznie (w deklaracji)

PYTANIE 18: Jak biuro rachunkowe będzie pracować z KSeF?

Biuro rachunkowe będzie miało dostęp do KSeF Twojej firmy – będzie pobierać faktury przychodzące i wysyłać faktury sprzedażowe.

Jak dać dostęp biuru księgowemu?

W KSeF (Ty robisz):

- Zaloguj się do KSeF

- Przejdź do: “Zarządzanie uprawnieniami”

- Kliknij: “Dodaj uprawnionego”

- Wybierz: “Biuro rachunkowe” (lub konkretna osoba)

- Wpisz: NIP biura (lub PESEL pracownika)

- Zaznacz uprawnienia:

- ☑ Pobieranie faktur

- ☑ Wystawianie faktur

- ☑ Zarządzanie innymi użytkownikami

- Potwierdź

Alternatywa: Wygeneruj token (kod dostępu) i prześlij biuru

Co może robić biuro?

- ✅ Pobierać faktury przychodzące

- ✅ Importować do systemu

- ✅ Wysyłać faktury sprzedażowe

- ✅ Zarządzać dostępami (jeśli dajesz)

- ✅ Raportować błędy VAT

PYTANIE 19: Jakie są scenariusze awaryjne w KSeF?

KSeF ma 3 scenariusze awaryjne: offline24 (Twój internet), offline (ministerstwo się przerywą), awaria całkowita.

Trzy scenariusze:

🟢 OFFLINE24 (brak internetu)

Twój internet: ❌ DEAD

Serwer KSeF: ✅ OK

Co robić:

1. Włącz offline24 (menu w systemie)

2. Wystawiaj fakturę lokalnie

3. Faktura dostaje kod QR (offline)

4. Kiedy wraca internet: wysyłasz do KSeF (do 24h)

Wymóg: Certyfikat KSeF 2.0 (pobierz teraz!)

Termin: Do 24 godzin

🟡 OFFLINE (planowana przerwa MF)

Ministerstwo ogłasza przerwę (np. w nocie)

Ty wystawiasz w offline24

Kiedy MF wraca: wysyłasz do KSeF

Informacja: MF poinformuje wczesniej

Termin: MF poda (zwykle 24h)

🔴 AWARIA CAŁKOWITA (rzadka)

KSeF całkowicie pada

Ty wystawiasz offline

MF się naprawia

Kiedy wraca: wysyłasz "oczekujące"

Termin: MF może przedłużyć (zależy od situacji)

PYTANIE 20: Jakie są perspektywy dla KSeF w przyszłości?

KSeF będzie się rozwijać: automatyczne deklaracje VAT, integracja z e-urzędem, połączenie z JPK, integracja międzynarodowa.

Plany na 2026-2027

| Rok | Co się zmienia |

|---|---|

| 2026 | Stabilizacja systemu, wsparcie dla podatników |

| 2027 | Automatyczne deklaracje VAT, integracja e-urząd |

| 2028 | Połączenie z JPK, API dla fiskusa |

| 2029+ | Integracja UE, AI do kontroli VAT |

Wizja przyszłości

Obecny (2026):

Ty → KSeF → Fiskus

Przyszłość (2027+):

Ty → e-urząd (KSeF + JPK + PIT + CIT + ...)

(jedna platforma, wszystko zintegrowane)

Efekt: Automatyczne deklaracje, zero ręcznego wypełniania, real-time raporty

PYTANIE 21: Czy KSeF spowoduje więcej kontroli VAT?

Tak. Fiskus będzie mieć real-time dostęp do danych, co umożliwi szybsze identyfikowanie błędów i oszustw VAT.

Co będzie widzieć fiskus?

- ✅ Każda faktura sprzedaży

- ✅ Każda faktura kupna

- ✅ VAT do zapłacenia (real-time)

- ✅ Transakcje podejrzane (AI detection)

Dla ciebie (uczciwego podatnika):

- ✅ Szybka weryfikacja (fiskus wie od razu)

- ✅ Mniej sporów (dane są jasne)

- ✅ Szybsze kontrole (ale dokładniejsze)

PYTANIE 22: Czy mogę wystawiać faktury w językach obcych?

Struktura XML w KSeF będzie w języku polskim. Opis towarów/usług może być w innym języku.

PYTANIE 23: Czy KSeF będzie dostępny dla rolników?

Rolnicy płacący podatek rolny są wyłączeni (na razie). Od 1.01.2027 będą obowiązani, jeśli będą mieć VAT.

PYTANIE 24: Czy muszę drukować faktury z KSeF?

Nie musisz. Możesz drukować (do 31.12.2026). Od 1.01.2027 przechowuj elektronicznie (pobierz PDF).

PYTANIE 25: Jaki będzie koszt implementacji KSeF dla mojej firmy?

Dla większości firm: 0–1 500 zł rocznie (Profil Zaufany + program + szkolenie).

Koszt implemenacji

| Element | Koszt |

|---|---|

| Rejestracja KSeF | 0 zł |

| Program księgowy (integracja) | 0–100 zł/mies |

| Szkolenie zespołu | 0–2 000 zł (jeśli zewnętrzne) |

| Biuro rachunkowe | +100–500 zł/mies (jeśli nie masz) |

| RAZEM rocznie | 0–1 500 zł |

PYTANIE 26: Perspektywy długoterminowe – co po KSeF?

Po KSeF: automatyczne deklaracje VAT, integracja e-urzędu, międzynarodowa wymiana danych, AI do kontroli podatków.

Scenariusze przyszłości (2027+)

Ty wystawiasz fakturę (10 000 zł)

↓

System automatycznie:

- Wysyła do KSeF

- Nalicza podatki (VAT, CIT, itp.)

- Wysyła do e-urzędu

- Aktualizuje deklaracje

- Wysyła do banku

↓

Koniec miesiąca:

- Deklaracja VAT? Już czeka (auto-wygenerowana)

- Musisz tylko potwierdzić ✅

- Wszystko inne: automatyczne

Oszczędność czasu: ~20–30 godzin miesięcznie

TIMELINE

| Data | Status |

|---|---|

| 1.02.2026 | Duże firmy (wdrażanie) |

| 1.04.2026 | Wszystkie firmy (wdrażanie) |

| 1.01.2027 | Wszyscy (obowiązkowy KSeF) |

| 2027–2028 | Automatyczne deklaracje, e-urząd |

| 2029+ | Integracja UE, AI, real-time monitoring |

PODSUMOWANIE PYTAŃ 17–26

| Pytanie | Odpowiedź |

|---|---|

| Mogę edytować fakturę? | NIE, wysyłam korektę (dokument oddzielny) |

| Biuro rachunkowe? | Dostęp do KSeF (pobieranie, wysyłanie) |

| Scenariusze awaryjne? | 3 tryby: offline24, offline, awaria |

| Przyszłość KSeF? | Automatyczne deklaracje, e-urząd, integracja |

| Więcej kontroli VAT? | TAK, fiskus ma real-time dostęp |

| Języki obce? | Struktura polska, opis może być obcy |

| Rolnicy? | Wyłączeni (do 31.12.2026), potem obowiązkowy |

| Drukować faktury? | Nie musisz (przechowuj elektronicznie) |

| Koszt implementacji? | 0–1 500 zł/rok (dla większości) |

| Po KSeF? | Automatyzacja, e-urząd, integracja |

Najważniejsze terminy:

- 31 grudnia 2025: Ostateczna możliwość się przygotować

- 31 stycznia 2026: Duże firmy muszą być gotowe

- 31 marca 2026: Małe firmy muszą być gotowe

- 1 kwietnia 2026: Wszyscy wystawiają w KSeF (obowiązkowe)

- 31 grudnia 2026: Ostatni dzień faktур papierowych

- 1 stycznia 2027: Wszyscy w KSeF (pełna implementacja)

Kluczowe działania – co robić TERAZ:

- ✅ Zarejestruj się w KSeF (Profil Zaufany – 10 min)

- ✅ Sprawdź, czy program ma integrację

- ✅ Skonfiguruj integrację (30 min – 2 dni)

- ✅ Testuj w demo (2–4 godziny)

- ✅ Przeszkolić zespół (1–2 godziny)

- ✅ Przygotuj plany awaryjne

- ✅ Powiadom kontrahentów

Całkowity czas: ~10–20 godzin (dla firmy)

Koszt: 0–1 000 zł (dla większości)

Ryzyko bierności: do 100% VAT kara

Zachęcamy wszystkich przedsiębiorców do jak najszybszego przygotowania się do wdrażania obowiązkowego KSeF, ponieważ właściwa implementacja system eliminuje błędy, zmniejsza ryzyko kar i skraca czas zwrotu VAT, co bezpośrednio wpływa na płynność finansową firmy. Oferujemy kompleksowe wsparcie przy wdrażaniu KSeF, od rejestracji i integracji systemów, przez szkolenie zespołu, aż po bieżące zarządzanie, aby każdy nasz klient wkroczył w 2026 rok pewny i przygotowany na wszystkie wyzwania związane z KsEF.

Finance and Accounting Partners Sp. z o. o.

Finance and Accounting Partners Sp. z o. o. NIP: 5272913645

NIP: 5272913645

pon. - pt. 8:00 - 16:00

pon. - pt. 8:00 - 16:00