Sorry, this entry is only available in Polish.

Tag: firma

Outsourcing księgowości w firmie

Outsourcing księgowości to usługa polegająca na zleceniu wszelkich działań związanych z prowadzeniem księgowości i kadr danej firmy zewnętrznej firmie księgowej. Raport KPMG wskazuje, że już blisko 65% przedsiębiorców korzysta z tego rozwiązania.

Jak wygląda usługa outsourcingu księgowości i jakie korzyści za sobą niesie? Przeczytaj artykuł, aby poznać odpowiedź na te pytania.

Współczesne spojrzenie na biznes promuje pogląd mówiący, że warto outsourcować, czyli zlecać na zewnątrz wszelkie działania, które albo nie stanowią głównego obszaru naszej działalności, albo nie mamy zasobów lub kompetencji do ich realizacji. Takie podejście pozwala skupić się na tym, co dana firma robi najlepiej.

Nie można znać się przecież na wszystkim i z tego względu, aby zaoszczędzić czas i zasoby, warto zlecić prowadzenie księgowości zewnętrznej firmie. Takie podejście pozwala zaoszczędzić masę czasu i umożliwia swobodny rozwój biznesu, bez poświęcania zbytniej ilości czasu na zobowiązania związane z księgowością i podatkami.

Jak w praktyce wygląda outsourcing księgowości?

Można zlecić zadania związane z księgowością i obsługą kadrową na kilka sposobów. Najpowszechniejszą praktyką jest zlecanie całości procesów księgowych, tj. prowadzenia ksiąg, kalkulacji wynagrodzeń i ewidencjonowania dokumentów jednej firmie – komentuje Anna Nowakowska-Madany, Managing Partner FA Partners. Można też podzielić te obowiązki na kilka biur rachunkowych lub część z tych czynności wykonywać samodzielnie. Natomiast, jak pokazuje nasze doświadczenie, najlepszym rozwiązaniem jest powierzenie całej księgowości jednemu biuru. Wtedy wiemy, do kogo zwrócić się z konkretnym problemem i gdzie szukać potrzebnych dokumentów. Biura rachunkowe służą także wsparciem merytorycznym i pomagają np. w pozyskiwaniu dotacji i dodatkowych źródeł finansowania, co często wiąże się z zawiłymi procedurami i masą dokumentacji.

Outsourcing usług księgowych nie tylko minimalizuje koszty prowadzenia działalności, ale zapewnia również brak ryzyka wynikającego z nieznajomości przepisów podatkowych oraz stwarza możliwość oszczędności podatkowych. W przypadku jednoosobowej działalności gospodarczej lub małej, rodzinnej firmy, każda pomyłka księgowa może nas słono kosztować i zagrażać płynności finansowej przedsiębiorstwa. Aby zminimalizować to ryzyko, warto zaufać specjalistom i powierzyć im nasze finanse.

Jakie firmy korzystają z outsourcingu usług księgowych?

W maju 2018 roku KPMG opublikowało raport „Outsourcing usług księgowych, prawnych i podatkowych w firmach w Polsce”. Powstał on na podstawie badania telefonicznego wśród osób odpowiedzialnych za księgowość i osób na stanowiskach prezesa lub dyrektora finansowego, w tym także właścicieli firm i członków zarządu. Warto dodać, że w badaniu KPMG wzięły udział firmy przekraczające 2 mln złotych rocznego przychodu i zatrudniające więcej niż 2 osoby.

To właśnie ten raport pokazał, że blisko 65% firm biorących udział w ankiecie korzysta z outsourcingu usług księgowych. Co więcej, co druga z nich powierza to zadanie tylko jednej firmie. Badanie KPMG pokazuje, że aż 84% wszystkich firm biorących w nim udział obawia się zbyt dużej liczby przepisów prawnych i podatkowych, które regulują prowadzenie działalności gospodarczej w Polsce. To właśnie z tego względu firmy decydują się na powierzenie księgowości specjalistom.

Raport KPMG wskazuje, że im więcej zmian w przepisach, tym chętniej przedsiębiorstwa

podejmują kroki zmierzające do skorzystania z usługi outsourcingu księgowości w swojej firmie.

Co ciekawe, na to rozwiązanie najczęściej decydują się mniejsze przedsiębiorstwa, zatrudniające do 9 pracowników. Prawdopodobnie dzieje się tak dlatego, iż outsourcing jest rozwiązaniem o wiele tańszym niż tworzenie działu księgowego od postaw w firmie. W przypadku przedsiębiorstwa zatrudniającego powyżej 50 pracowników, stać je na stworzenie takiego działu w strukturach firmy, co oczywiście też ma swoje zalety. Raport KPMG wskazuje, że 69% ankietowanych docenia outsourcing usług księgowych ze względu na możliwość otrzymania szybkiej i konkretnej informacji o zmianie w przepisach. To jednak nie wszystkie zalety, które wiążą się z tą usługą.

Zalety outsourcingu księgowości w firmie

Jak wiadomo, dla każdego przedsiębiorstwa ważne są pieniądze, zwłaszcza w czasie pandemii i związanego z nią kryzysu gospodarczego. Outsourcing usług księgowych pozwala na znaczną redukcję kosztów, nie tylko osobowych (związanych z zatrudnieniem księgowego na etat), ale także technicznych i logistycznych, takich jak zakup niezbędnego sprzętu czy oprogramowania oraz zapewnienie obiegu dokumentów w firmie.

Usługa outsourcingu wiąże się ze stałymi kosztami miesięcznymi i zapewnia natychmiastowy dostęp do obsługi księgowej. Zatrudniając księgowego w firmie, nie ma takiej gwarancji. Może bowiem zdarzyć się tak, że nasz pracownik wyjedzie na urlop, skorzysta ze zwolnienia chorobowego lub przejdzie na urlop macierzyński. Koszty stałe w przypadku biura rachunkowego rozkładają się po równo na wszystkich jego klientów i z tego względu jest to rozwiązanie znacznie tańsze.

To, co przemawia na korzyść outsourcingu księgowości w firmie poza kosztami, to oczywiście wiedza i doświadczenie pracowników profesjonalnego biura rachunkowego. Takie biura zazwyczaj zatrudniają specjalistów w swojej dziedzinie, np. księgowych specjalizujących się w obsłudze spółek prawa handlowego. Warto więc powierzyć finanse naszej firmy specjalistom, którzy znają naszą branżę i formę prawną. Pozwala to zminimalizować ryzyko błędów, za które można słono zapłacić w przypadku wykrycia pomyłki przez urząd skarbowy. Powierzając księgowość firmie zewnętrznej, nie musimy już tracić czasu na kontrolowanie działu księgowości w naszym przedsiębiorstwie lub na samodzielne działanie.

Podsumowując, outsourcing księgowości to innowacyjne rozwiązanie, które polega na powierzeniu finansów naszego przedsiębiorstwa zewnętrznemu biuru rachunkowemu. Pozwala to na znaczną redukcję kosztów i skupienie się na głównych obszarach działalności naszej firmy, jednocześnie oddając jej finanse w ręce specjalistów. To usługa szczególnie przydatna dla małych przedsiębiorców, zatrudniających niewielu pracowników. Dla nich stworzenie działu księgowego w firmie okazuje się często zupełnie nieopłacalne.

Z tego względu, nie chcąc zatrudniać księgowego na etat, a jednocześnie chcąc prowadzić dokumentację księgową na najwyższym, profesjonalnym poziomie, warto postawić na usługę outsourcingu księgowości w firmie.

Jeśli szukasz zaufanego partnera, który zatroszczy się o księgowość i obsługę kadrową w Twojej firmie – zapraszamy do kontaktu! Zespół FA Partners tworzą doświadczeni księgowi, którzy specjalizują się zarówno w obsłudze jednoosobowych działalności gospodarczych, jak i spółek z o.o. i akcyjnych.

O Partnerach Zarządzających: Bio Anna Nowakowska-Madany oraz Tomasz Zapała

Jak przygotować firmę na ewentualny kryzys?

Prowadzenie firmy to nie tylko sukcesy, ale i komplikacje. Po okresie prosperity, czyli najwyższego poziomu produkcji i zatrudnienia, może przyjść tendencja spadkowa i kryzys. Przyczynia się do tego także sytuacja na rynkach światowych, spowodowana pandemią koronawirusa. Wielu przedsiębiorców zastanawia się, jak przygotować firmę na ewentualny kryzys? I co ma z tym wspólnego dyrektor finansowy na godziny? Przeczytaj artykuł i poznaj odpowiedzi na te pytania!

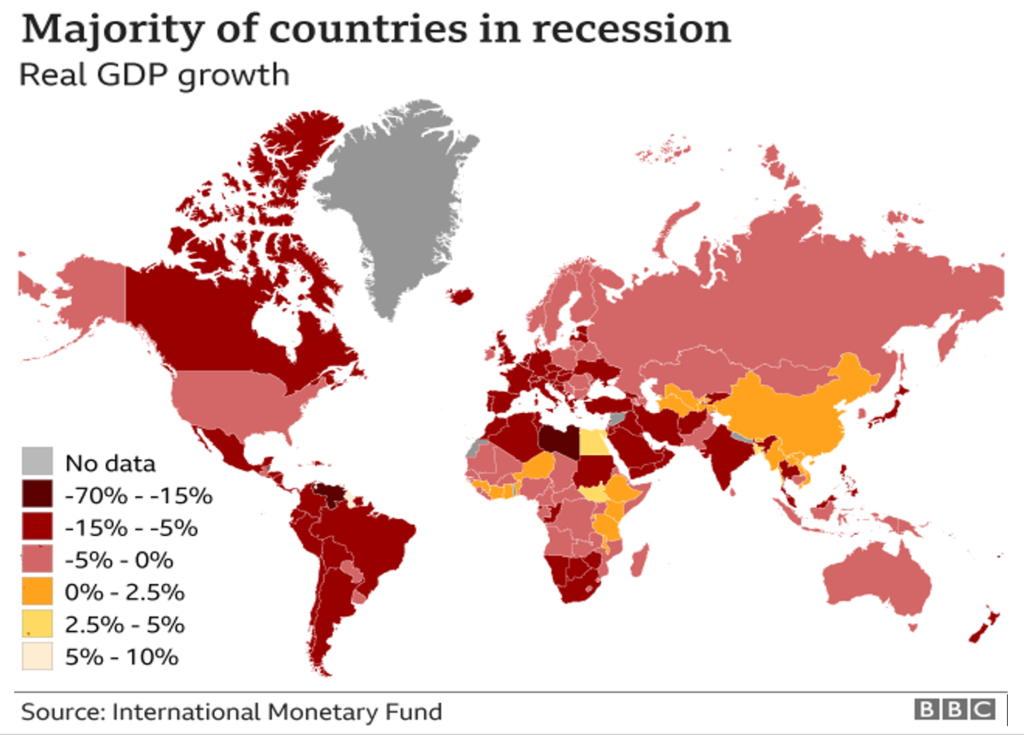

Kiedy spojrzymy na mapę dostarczoną przez Międzynarodowy Fundusz Walutowy (IMF) z 2020 roku widać, że globalny kryzys wywołany pandemią COVID-19 dotknął prawie wszystkie państwa na świecie:

Źródło grafiki: https://www.bbc.com/news/business-51706225

Oznacza to, że również wiele przedsiębiorstw znalazło się w sytuacji nie do pozazdroszczenia. Coraz częściej przedsiębiorcy zadają sobie pytania związane z utrzymaniem firmy przy życiu i rozwojem biznesu w tych trudnych czasach. Poniższe rady mogą pomóc niejednej firmie wyjść z opresji, lub nawet się przed nią uchronić!

Kryzys a strategia działania

W sytuacji, gdy naszej firmie grozi kryzys, pamiętajmy – tylko spokój może nas uratować. Warto jednak zwrócić uwagę na kilka czynników, które pomogą złagodzić jego skutki i zapewnić firmie przetrwanie.

Warto zacząć od optymalizacji kosztów firmy. Nie oznacza od razu to konieczności zwalniania pracowników. Koszt pozyskania i przygotowania wykwalifikowanego pracownika do pracy to nawet kilkadziesiąt tysięcy złotych. Taki wydatek musielibyśmy ponieść krótko po pokonaniu kryzysu, co mogłoby ponownie wpędzić naszą firmę w kłopoty. Zamiast tego, warto rozdzielić koszty na stałe i zmienne i wraz z pracownikami wypracować sposoby na pozyskanie oszczędności, np. obniżyć budżet na podróże służbowe.

W sytuacji zagrożenia kryzysem szczególnie ważne jest dbanie o płynność finansową przedsiębiorstwa, na którą składają się: należności, zobowiązania i poziom gotówki na koncie. Gdy firma wpada w kłopoty finansowe, zaczynają się opóźnienia w płatnościach. Warto sprawdzać, czy klienci opłacają faktury w terminie. Oprócz pilnowania innych należy przyjrzeć się płatnościom w naszej firmie. Jeśli koszty są wyjątkowo duże, można spróbować renegocjować terminy płatności z kontrahentami.

Odpowiednio wysoki stan gotówki na koncie zapewnia naszej firmie bezpieczeństwo. Przyszłość nigdy nie jest pewna i w czasie prosperity warto zadbać, aby w razie kryzysu posiadać odpowiedni poziom oszczędności. To krok, który pozwala na metodyczne działanie w kryzysie, zamiast podejmowania nerwowych, często pochopnych decyzji. Czas kryzysu nie jest najlepszym momentem dla firmy, aby podejmowała ryzykowne i kosztowne inwestycje. Lepiej wstrzymać się z nimi do momentu wyjścia na prostą.

Prowadzący firmy handlowe powinni przyjrzeć się swoim stanom magazynowym i przeanalizować je. Należy zastanowić się, na ile miesięcy sprzedaży pozwalają jeszcze obecne stany magazynowe i czy w momencie kryzysu ceny towarów zmaleją lub wzrosną. Ważne jest posiadanie alternatyw na wypadek, gdyby towaru zabrakło u dostawcy. Warto zadbać o dywersyfikację i zmniejszyć prawdopodobieństwo straty.

Większość dużych firm funkcjonuje w oparciu o kredyty obrotowe. Aby taki kredyt został przedłużony, firma musi być wypłacalna. Konieczne jest zatem pilnowanie stanu zadłużenia przedsiębiorstwa i stabilności finansowej.

„Będąc w środku całego zamieszania, może być nam trudno zobaczyć, co robimy nie tak” – mówi Tomasz Zapała z FA Partners. W takiej sytuacji druga para oczu może być na wagę złota, szczególnie gdy mówimy o doświadczonym specjaliście. W takiej sytuacji z pomocą przychodzi usługa stwarzająca możliwość wynajęcia dyrektora finansowego na godziny (tzw. CFO on demand). FA Partners oferuje Państwu taką możliwość.

W czym może pomóc CFO na godziny?

Dyrektor finansowy na godziny pomoże Państwu zadbać o trzy podstawowe płaszczyzny finansów w firmie:

• Rentowność – zewnętrzny CFO obiektywnie oszacuje, czy środki, które wkładamy w działalność firmy, rzeczywiście przynoszą współmierne zyski. Może się okazać, że konieczne jest wprowadzenie jakichś zmian.

• Płynność – dyrektor finansowy na godziny sprawdzi, czy Państwa firma jest w stanie terminowo regulować swoje zobowiązania.

• Struktura finansowania majątku – CFO on demand dobierze optymalne narzędzia finansowania tak, aby zapewnić bezpieczeństwo majątku właścicieli przedsiębiorstwa oraz optymalną stopę zwrotu zainwestowanego majątku.

Dyrektor finansowy przeprowadzi także dla Państwa dokładną analizę danych historycznych i stworzy model przyszłości finansowej firmy. Zadaniem zewnętrznego CFO jest pokazanie przedsiębiorcy aspektów, w których możliwe jest wprowadzenie usprawnień. Ponadto, ekspert jest w stanie z wyprzedzeniem przewidzieć zagrożenie, co pozwoli firmie ustrzec się przed ewentualnymi błędami w przyszłości.

„Zatrudnienie zewnętrznego dyrektora finansowego daje możliwość optymalizacji kosztów w miejscach, w których nie doszukiwałaby się ich osoba zaangażowana w swój biznes. Zewnętrzny dyrektor finansowy pozwala na lepsze kontrolowanie wydatków. Firmy, które zmagają się z kryzysem, często nie mogą sobie pozwolić na zatrudnienie dyrektora finansowego w pełnym wymiarze godzin. Dlatego wychodzimy do naszych klientów z propozycją wynajęcia CFO na godziny” –komentuje Tomasz Zapała, biegły rewident, doradca restrukturyzacyjny i Managing partner w FA Partners.

Zalety CFO na godziny

Skorzystanie z usług zewnętrznego dyrektora finansowego może zapewnić firmie szereg korzyści. Profesjonalne zarządzanie finansami przedsiębiorstwa pozwala przede wszystkim na wzrost jego produktywności, co jest pierwszym krokiem do pokonania kryzysu. Ponadto, racjonalne zaplanowanie przyszłości firmy i strategii jej rozwoju daje nadzieję na uniknięcie kłopotów finansowych. Sprawia to, że razie ewentualnego kryzysu, firma będzie podejmowała racjonalne decyzje zamiast nerwowych kroków.

„Koszty wiążące się z wynajęciem dyrektora finansowego na godziny mogą zaprocentować w przyszłości i spowodować większe zyski przedsiębiorstwa, co doprowadzi do wzrostu bezpieczeństwa finansowego prowadzonej przez nas firmy. W razie ewentualnego kryzysu przedsiębiorstwo będzie miało zapewnioną poduszkę finansową. Wreszcie ostatnie i najważniejsze – prowadząc własną firmę, nie musimy znać się na wszystkim. Skorzystanie z usług CFO on demand pozwala na skoncentrowanie się na innych aspektach funkcjonowania naszego przedsiębiorstwa, np. marketingu” – dodaje Anna Nowakowska-Madany z FA Partners.

Finanse to kluczowy czynnik decydujący o sukcesie prowadzonego biznesu. Prawidłowe zarządzanie finansami firmy może doprowadzić do ogromnego sukcesu, niewłaściwe natomiast – wpędzić przedsiębiorstwo w kryzys. Aby przeanalizować ryzyko i zapewnić bezpieczeństwo finansowe swojej firmie, warto skorzystać z usług CFO na godziny, który stworzy model finansowy przedsiębiorstwa i podpowie, jak najlepiej nim pokierować, aby uchronić się przed ewentualnym kryzysem.

Jeśli są Państwo zainteresowani skorzystaniem z outsourcingu CFO – zapraszamy do kontaktu! Więcej można przeczytaj w innym naszym artykule “Twój Dyrektor Finansowy”

Zespół FA Partners zapewni wsparcie doświadczonych specjalistów, którzy zatroszczą się o finanse Państwa firmy.

Split payment: co warto wiedzieć o mechanizmie podzielonej płatności?

Split payment, czyli mechanizm podzielonej płatności polega na dokonywaniu płatności za wystawione faktury na dwa odrębne rachunki bankowe sprzedawcy.

Kiedy obowiązuje split payment? I co należy wiedzieć o tej formie rozliczania faktur VAT?

Split payment – o co chodzi?

Mechanizm podzielonej płatności (MPP) powstał głównie po to, aby zapobiec oszustwom podatkowym. Przy płatności środkami elektronicznymi kwota na fakturze zostaje rozdzielona na dwie części:

• na rachunek rozliczeniowy dostawcy lub usługodawcy przelana zostaje kwota netto wskazana na fakturze

• na osobny rachunek VAT trafia podatek o wartości, którą wskazuje faktura.

Co ważne, zapłata należności w ramach mechanizmu podzielonej płatności występuje tylko w polskich złotych. Warunkiem koniecznym stosowania mechanizmu podzielonej płatności jest posiadanie odrębnego rachunku VAT, do którego zobowiązani są wszyscy przedsiębiorcy podlegający temu podatkowi. Środkami znajdującymi się na nim nie można swobodnie dysponować. Ten rachunek ma służyć wyłącznie rozliczeniom podatkowym. Każdy przedsiębiorca prowadzący konto firmowe w banku powinien otrzymać taki dodatkowy rachunek VAT automatycznie „w pakiecie”.

Możliwe jest ubieganie się o przelew środków zgromadzonych na rachunku VAT na rachunek bankowy prowadzony dla celów działalności gospodarczej. Aby to zrobić, należy złożyć wniosek i określić kwotę, która miałaby zostać wypłacona. Wniosek zostaje zweryfikowany, a naczelnik Urzędu Skarbowego ma 60 dni (od daty otrzymania wniosku) na wydanie postanowienia.

Split payment – dla kogo?

Mechanizm podzielonej płatności dotyczy wyłącznie transakcji dokonywanych na rzecz innych podatników, czyli w relacjach B2B (firma-firma). Tego typu płatności nie można realizować w stosunku do osób prywatnych, czyli B2C.

Split payment można było stosować w Polsce już od 1 lipca 2018 roku. W niektórych sektorach MPP jest obowiązkowy od 1 listopada 2019 roku.

Mechanizm podzielonej płatności jest obowiązkowy dla kontrahentów, który spełniają łącznie trzy warunki:

• należność ogółem na fakturze (wartość brutto), przekracza 15 tys. zł,

• co najmniej jedna pozycja na fakturze dotyczy towarów lub usług wrażliwych, które określone są w załączniku nr 15 do ustawy o VAT,

• sprzedawca i nabywca są podatnikami VAT .

Warto uzupełnić, że nawet w sytuacji, gdy sprzedaż nie podlega obowiązkowemu użyciu rozliczenia split payment, nadal możliwe jest dobrowolne zastosowanie takiej formy. Sprzedawca chcący wykorzystać dobrowolnie model MPP może dodać na fakturze odpowiednią adnotację o podzielonej płatności (nawet jeśli nie są spełnione wszystkie okoliczności narzucone przez prawo).

Jak należy zapłacić za fakturę z MPP?

Jeśli nabywca otrzymał fakturę VAT z adnotacją „mechanizm podzielonej płatności”, to musi dokonać płatności zgodnie z wymogami MPP. W takiej sytuacji, po dokonaniu przelewu split payment, kwota należna za podatek VAT trafia na oddzielne konto VAT sprzedającego.

W komunikacie przelewu należy wskazać następujące elementy:

• kwotę podatku VAT (lub jej część),

• kwotę sprzedaży brutto (lub jej część),

• numer faktury,

• NIP dostawcy.

Te dane mają służyć identyfikacji podmiotu, którego dotyczy zapłata i transakcji, która zostaje opłacana. Split payment można użyć także, aby opłacić zaliczkę lub uregulować zapłatę za kilka faktur od jednego dostawcy. Split payment można wykorzystać do opłacenia kilku faktur jednocześnie. Ważne jest, aby pamiętać, aby były to faktury wystawione w tym samym miesiącu .

Co ważne, wraz w nowym JPK_VAT wraz z deklaracjami JPK-V7 i JPK-V7K (obowiązującymi od 1 października 2020 roku), transakcje objęte obowiązkiem stosowania split payment należy oznaczać symbolem „MPP” .

Co, jeśli nie wywiążesz się ze split payment?

Jeśli podatnik ma obowiązek dokonać płatności za pomocą mechanizmu podzielonej płatności, a tego nie zrobi, grożą mu konsekwencje podatkowe i karno-skarbowe. Zapoznajmy się z art. 57c §1 Kodeksu karnego skarbowego :

§1. Podatnik, który wbrew obowiązkowi dokonuje płatności kwoty należności wynikającej z faktury z pominięciem mechanizmu podzielonej płatności, podlega karze grzywny do 720 stawek dziennych.

§2. W wypadku mniejszej wagi, sprawca czynu zabronionego określonego w § 1 podlega karze grzywny za wykroczenie skarbowe.

Dodajmy, że odpowiedzialność karno-skarbowa spoczywa również na podatniku, który wystawił fakturę i mimo obowiązku nie dokonał jej właściwego oznaczenia w postaci wskazania informacji „mechanizm podzielonej płatności” (art. 62 §1 Kks. )

Podsumowując,

split payment to mechanizm mający na celu uniknięcie luk podatkowych i uszczelnienie systemu finansowego. Procedura ta ma przeciwdziałać nadużyciom związanym z działaniami, podczas których VAT płacił tylko nabywca.

Podstawa prawna dla mechanizmu split payment

Dodatkowe wiążące informacje na temat split payment znajdziesz tutaj:

• Ustawa z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz.U. 2018 poz. 2174, z późn. zm.)

• Ustawa z dnia 9 sierpnia 2019 r. o zmianie ustawy o VAT oraz niektórych innych ustaw (Dz. U. poz. 1751)

A jeśli chciałbyś uzyskać pomoc w zakresie finansów i księgowości Twojej organizacji – zapraszamy serdecznie do kontaktu. FA Partners to doświadczona firma finansowo-księgowa. Zajmujemy się kompleksowym wsparciem finansowym już od ponad 15 lat.

Finance and Accounting Partners Sp. z o. o.

Finance and Accounting Partners Sp. z o. o. NIP: 5272913645

NIP: 5272913645

Mon. - Fri. 8am - 4pm

Mon. - Fri. 8am - 4pm